Regresó el optimismo a los mercados después de que la Reserva Federal no se comprometiera a dar un forward guidance para las siguientes decisiones. De esta forma, dejó la puerta abierta para una pausa o un incremento adicional sujeto a los datos económicos, tras llevar el rango de los fed funds a máximos de 22 años de 5.25%-5.50% (+25pb). Además, Jerome Powell, presidente del Fed, reiteró el compromiso de regresar la inflación a su objetivo de 2.0%, aunque el proceso será lento por lo que no esperan reducir las tasas este año.

Otro comentario que tranquilizó al mercado fue que ya no anticipan una recesión y si la inflación se desacelera de forma consistente no será necesario un mayor apretamiento. En este sentido, los inversionistas redujeron aún más las apuestas por otra alza que podría ser en septiembre o noviembre, favoreciendo el escenario de que ya se alcanzó la tasa terminal.

La revisión al alza de los estimados de crecimiento económico mundial por parte del FMI también abonó al optimismo. El Fondo espera un crecimiento para 2023 de 3.0% desde 2.8% previsto en abril, señalando que varios riesgos se han aliviado en los últimos meses al destacar la resolución del techo de endeudamiento en Estados Unidos y las apropiadas acciones de las autoridades para contener la turbulencia financiera tras la quiebra de Silicon Valley Bank. De forma desglosada, la institución proyecta un PIB para Estados Unidos de 1.8% (+0.2%), mientras que para la Eurozona de 0.9% (+0.1%).

Al interior de la última, destacó una revisión a la baja para Alemania hacia una mayor contracción de 0.3% (-0.2%). En economías emergentes, se observó un fuerte ajuste al alza para México y Brasil a 2.6% (+0.8%) y 2.1% (+1.2%), respectivamente. En tanto, el estimado para China se mantuvo sin cambios en 5.2%. A pesar de una visión más optimista, vale la pena recordar que la perspectiva de crecimiento aún es débil en términos históricos (PIB Global 2022: 3.5%) con un balance de riesgos inclinado a la baja, ya que la mayor amenaza sigue siendo la alta inflación.

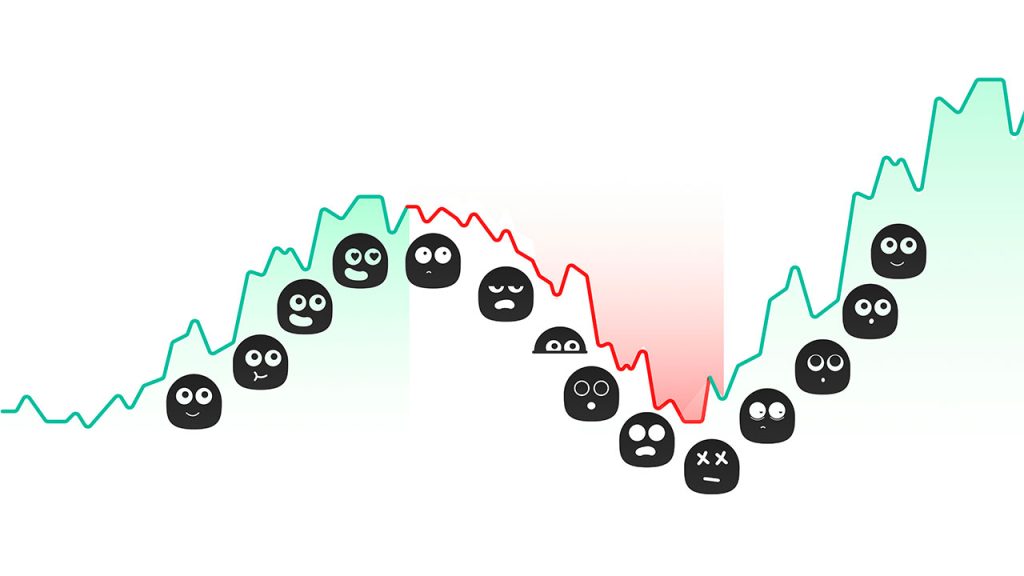

Bajo esta coyuntura, las preocupaciones de una recesión global se disipan a medida que se fortalece la visión de un soft landing en Estados Unidos respaldada también por una sorpresa positiva en el PIB del 2T23 (2.4% t/t anualizado vs 1.8%e). Con ello, durante julio prevaleció un mayor apetito por activos de riesgo con las bolsas repuntando. El S&P 500 alcanzó máximos de 16 meses a poco menos de 5% de niveles récord apoyado por el sector de tecnología. Todas las divisas desarrolladas y la mayoría de emergentes se apreciaron frente al dólar que cayó alrededor de 1.5%.

En particular, el peso mexicano osciló entre su mejor nivel intradía desde 2015 de 16.69 y 17.40 por dólar, estabilizándose alrededor de la zona de 16.80. Así, se mantiene como la segunda más fuerte en el universo de emergentes con una apreciación en el año de 15.6%, solo detrás del peso colombiano (+23.3%) que cotiza en su nivel más fuerte desde junio del 2022. En renta fija, la curva de Treasuires marcó un ligero empinamiento con el diferencial 2/10 en -93pb desde -108pb a inicios de mes. Este movimiento se replicó en la curva de Bonos M con el mismo diferencial pasando a -169pb desde -192pb.

Hacia delante, la atención seguirá en la trayectoria de la inflación ante el escalamiento de las tensiones entre Rusia y Ucrania por el colapso del corredor de granos y la corta oferta de crudo de la OPEP+ lo que ha detonado un repunte en los precios de los commodities.

Suscríbete a IMEF News

Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.