En primer lugar, hay que tener claro que los

aranceles implican un incremento en los costos de las importaciones, lo que podría llevar a un aumento de precios para los consumidores, con un consecuente impacto en el poder adquisitivo de las personas, reduciendo su capacidad de pago para los créditos bancarios, así como en su capacidad para ahorrar y, por ende,

implican un mayor reto en la operación diaria de las entidades financieras que enfocan sus servicios en el sector popular.

La reducción en el comercio internacional es la segunda razón. Esta puede

impactar negativamente a aquellas empresas cuyo negocio depende de las exportaciones o importaciones, ya que con menos ingresos y crecimiento pueden experimentar problemas financieros, lo que a su vez puede llevar a una disminución en la demanda de servicios bancarios y financieros para este tipo de clientes.

Como tercer elemento está la incertidumbre económica y la volatilidad en los mercados financieros. En un ambiente VUCA (entornos volátiles, impredecibles, complejos y ambiguos), las fluctuaciones en los mercados pueden afectar la estabilidad de los bancos y otras instituciones financieras,

haciendo más exigente la gestión de riesgos y la planificación a largo plazo.

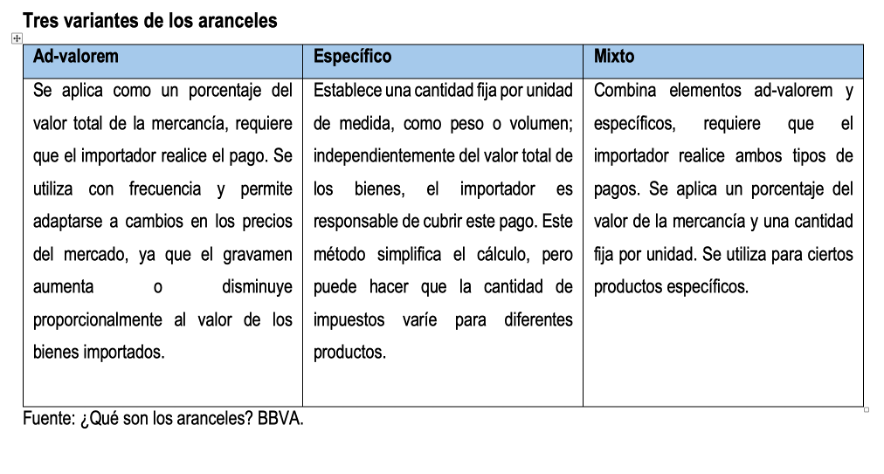

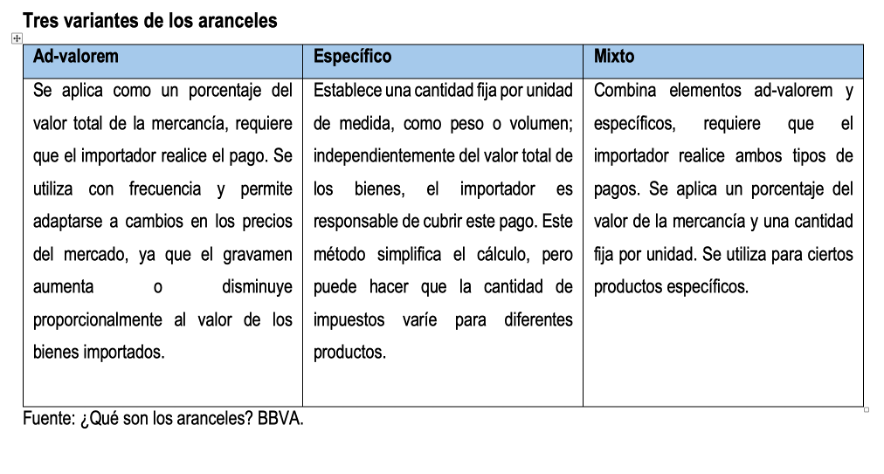

Si bien el 2 de abril el presidente el Estados Unidos dio a conocer el porcentaje que cobrará de arancel reciproco a los países y México no está en la lista, ya antes había anunciado aranceles para la industria automotriz (la incluida la de autopartes), así como al acero y alumnio, dejando pendiente el impuesto al cobre. Por ello, y debido a las importaciones que México hace de los países asiáticos afectados por los aranceles especificos (por ejemplo a China, Indinesia, Vietman e India), es importante tener en cuenta los tres tipos de aranceles que pueden aplicarse. Recuerden,

estamos en un ambiente VUCA.

IMPACTO CONCRETO: SOCIEDADES FINANCIERAS POPULARES

IMPACTO CONCRETO: SOCIEDADES FINANCIERAS POPULARES

En el sector de

las sociedades financieras populares resulta razonable inferir que, dado su enfoque en ofrecer servicios financieros a sectores populares y comunidades marginadas,

podrían enfrentar desafíos relacionados con sus clientes,quienes se verían afectados en su capacidad para pagar sus créditos al reducirse su poder adquisitivo. Igualmente con clientes que usualmente “viven al día”, ya que la promoción del ahorro puede verse comprometida en un ambiente de incertidumbre sobre riesgos de recesión.

Lo anterior porque los aranceles pueden aumentar los costos de

las empresas en diferentes sectores que podrían recortar personal o frenar inversiones y, por lo tanto, reducir el poder adquisitivo familiar con el aumento de los precios de los productos, lo que debilitaría a la economía de México para 2025, que ya se ha ajustado a la baja.

La Secretaría de Hacienda perfila para este año un PIB en un rango de 1.5 a 2.3%, una reducción respecto a su propia previsión de octubre de 2024, cuando la planteó de 2 a 3%. Para 2026, el desarrollo de la economía mexicana se sitúa entre 1.5 y 2.5%. Hacienda reconoce que la revisión a la baja responde a varios factores, entre ellos la incertidumbre en torno a la política comercial de Estados Unidos, así como la debilidad en la inversión y el consumo privado.

En ese contexto, los aranceles presentan para México un escenario con riesgo de recesión, el cual pudiera afectar la competitividad de las pequeñas y medianas empresas mexicanas (pymes), particularmente de los sectores automotriz, agroindustrial y manufacturero, pero en segundo nivel, a todos los pequeños negocios que dentro del sector popular también pueden obtener financiamiento del sector financiero y que, según datos la Comisión Nacional Bancaria y de Valores (CNBV) al cierre del primer trimestre de 2024 habían registrado una base de alrededor de 15 millones de personas y empresas para sus productos de crédito y ahorro en nuestro país.

MEDIDAS DE RESPUESTA

Ante este escenario,

el Banco de México ha respondido con una reducción de 50 puntos base en la tasa de interés, con lo que se busca

contrarrestar la posible debilidad económica y volatilidad en los mercados financieros, incentivando la actividad económica en un contexto de desaceleración en el que

el sector de Sociedades Financieras Populares, dado su enfoque en ofrecer servicios financieros a sectores populares y comunicades marginadas, podría enfrentar desafíos como la

disminución de la actividad económica y el aumento de la morosidad.

En ese sentido,

para mejorar las estrategias de gestión de riesgos en medio de los desafíos tarifarios, las SOFIPO y las Sociedades Financieras de Objeto Múltiple (SOFOMES)

podrían implementar medidas como:

1. Fortalecer la gestión del riesgo crediticio a través de la mejora de la calificación crediticia utilizando análisis de datos avanzados e inteligencia artificial para evaluar la solvencia crediticia con mayor precisión, incorporando factores como la exposición de la cadena de suministro a aranceles; la diversificación de la cartera de préstamos, reduciendo el riesgo de concentración mediante la expansión de la financiación a diferentes industrias y regiones geográficas menos afectadas por aranceles; y la implementación de sistemas de alerta temprana con el desarrollo de sistemas de monitoreo automatizados para detectar señales tempranas de estrés financiero en los prestatarios, lo que permite una intervención proactiva.

2. Cobertura contra la volatilidad del mercado con estrategias de cobertura cambiaria, dado que los aranceles pueden afectar el tipo de cambio peso-dólar, las instituciones deberían utilizar instrumentos financieros como forwards u opciones para cubrir el riesgo cambiario, así como con una gestión del riesgo de tasa de interés ante los posibles cambios en la política monetaria. Debido a la incertidumbre económica, las SOFOME y SOFIPO deberían evaluar el impacto de las fluctuaciones en las tasas de interés en sus carteras de préstamos.

3. Mejorar la gestión de liquidez con fuentes de financiamiento diversificadas para reducir la dependencia de la financiación a corto plazo mediante acuerdos a largo plazo con inversores institucionales o bancos de desarrollo, así como con planes de liquidez de contingencia en los que se establezcan líneas de crédito de emergencia o reservas de reserva para afrontar posibles picos de impagos debido a la desaceleración económica.

4. Fortalecimiento de los servicios de apoyo y asesoría al cliente a través de consultoría de resiliencia empresarial, es decir, con programas de educación financiera y estrategias de mitigación de riesgos a las pymes afectadas por aranceles para ayudarlas a sortear las interrupciones de la cadena de suministro, así como con la reestructuración flexible de préstamos que permita ofrecer opciones como plazos de pago extendidos, períodos de solo interés o refinanciación a prestatarios con problemas de liquidez a corto plazo.

5. Cumplimiento regulatorio y pruebas de estrés manteniéndose al día con las políticas en evolución de Banco de México, la CNBV y otros reguladores financieros para garantizar el cumplimiento de los requisitos de capital y gestión de riesgos, además de simular diferentes escenarios tarifarios y su impacto financiero para ajustar la exposición al riesgo dinámicamente.

6. Transformación digital y automatización implementando análisis predictivos para mejorar la evaluación de riesgos y la detección de fraudes, así como explorando blockchain para transacciones de préstamo seguras y rastreables, lo que podría contribuir a reducir el riesgo de contraparte.

Al adoptar estas medidas, las SOFIPO y SOFOME pueden mitigar los riesgos que representan las tarifas, salvaguardar su salud financiera y continuar apoyando eficazmente al sector popular y a los mercados desatendidos.

En época de cambio no se puede continuar haciendo lo mismo, se debe reaccionar de forma proactiva.