Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.

Hay serias discusiones en torno a las causas del repunte inflacionario y la respuesta apropiada de la política monetaria.

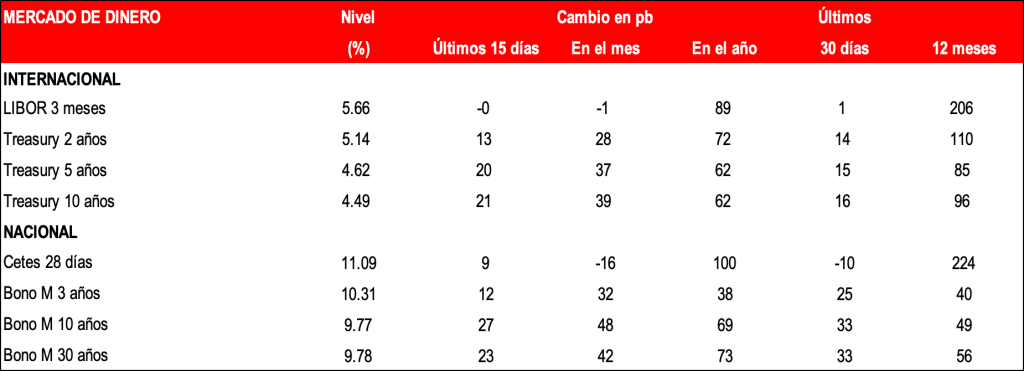

El ciclo alcista de la tasa de interés de la Reserva Federal (Fed) continúa su ascenso en 2023... aunque de forma más leve. El Banco Central de EU aumentó (por decisión unánime) la tasa de interés por octava vez en fila, aunque en esta ocasión el alza fue solo de 25 puntos base, algo que no ocurría desde marzo de 2022. Con esto, el referencial queda en un rango de 4.50-4.75%.

Mientras la explosión demográfica mundial queda como un fantasma de la segunda mitad del siglo pasado, el envejecimiento poblacional cobra importancia. La ONU proyecta un aumento de sociedades “super envejecidas” entre 2022 y 2050.