Como sabemos, la inclusión financiera se refiere al proceso de proporcionar acceso a productos y servicios financieros asequibles a personas que tradicionalmente han estado excluidas del sistema bancario formal. En México, la inclusión financiera ha sido una prioridad para el gobierno y el sector privado en los últimos años, y la creación de la Política Nacional de Inclusión Financiera (PNIF), ha sido de los contados temas que se han continuado, así como la Política Nacional de Educación Financiera (PNEF).

Es así, que la actualización de ambas a inicios de esta administración transcurrió con razonable normalidad, y así Condusef se encarga del seguimiento y de la coordinación del PNEF, y la Comisión Nacional Bancaria y de Valores (CNBV) de la PNIF a través de la Consejo Nacional de Inclusión Financiera (Conaif) que me tocó en suerte presidir como secretario, en los momentos que estuvo Carlos Urzua, primero, y después Arturo Herrera.

DOS ARGUMENTOS

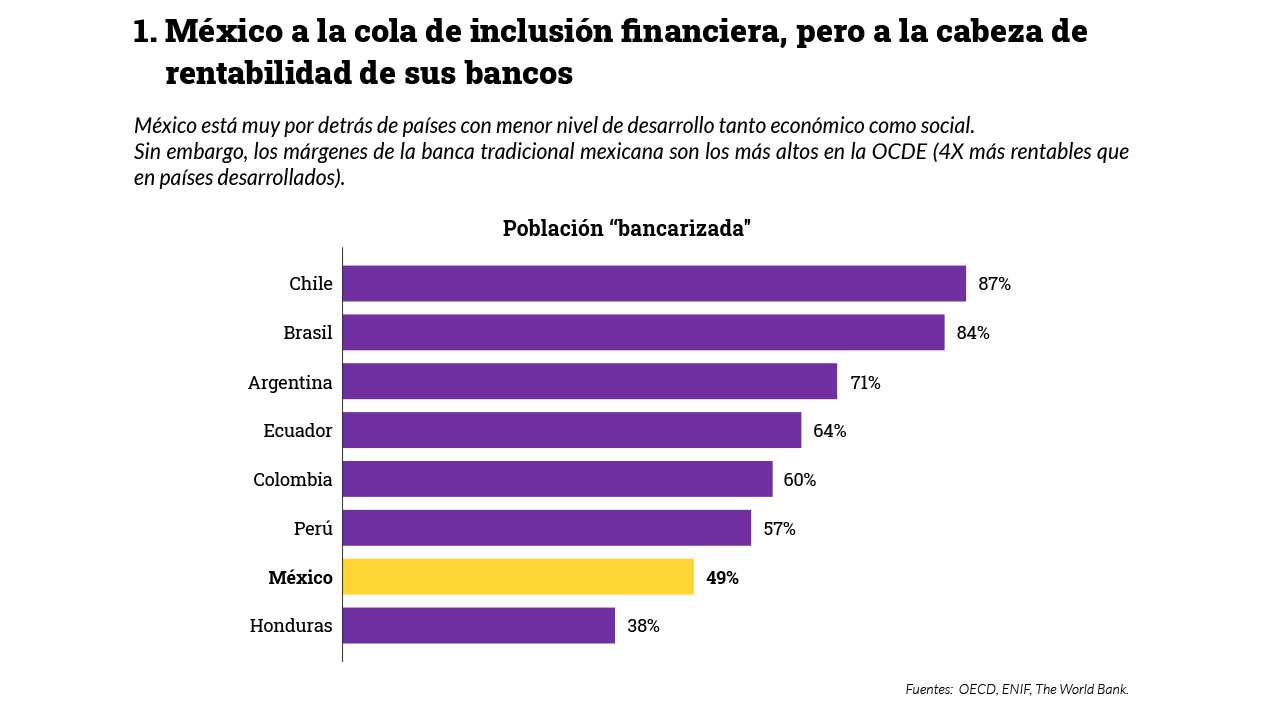

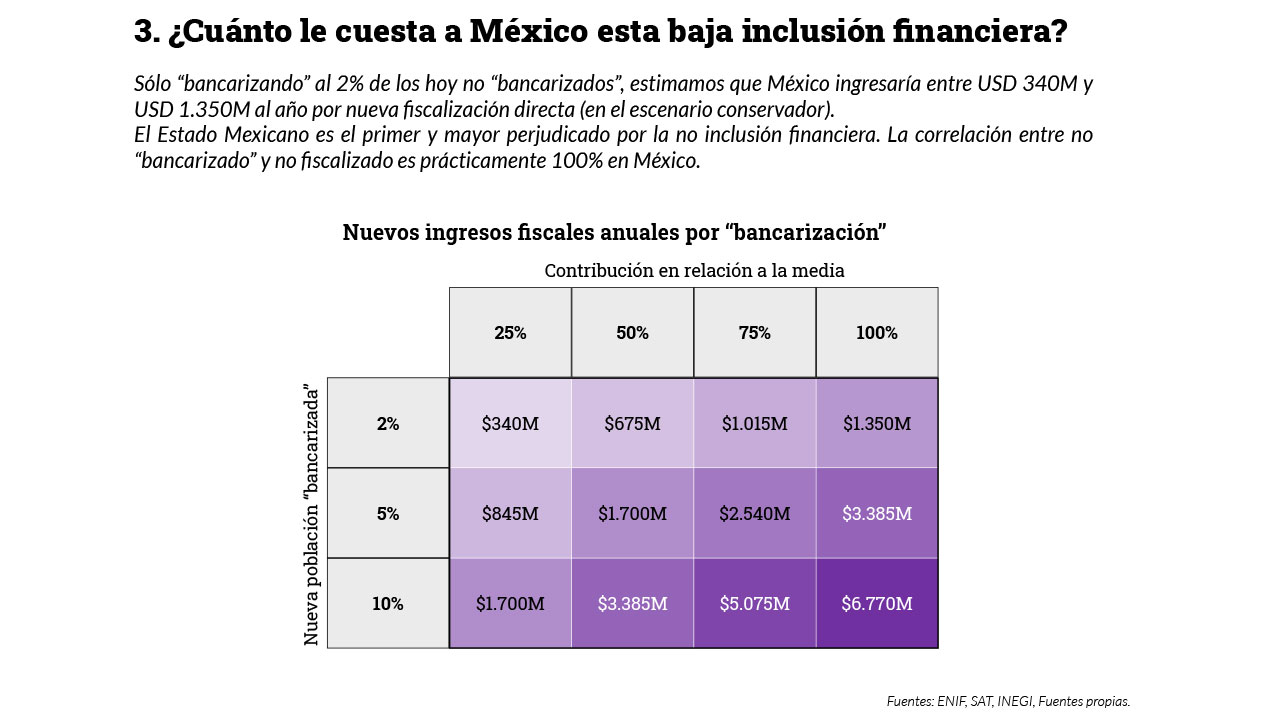

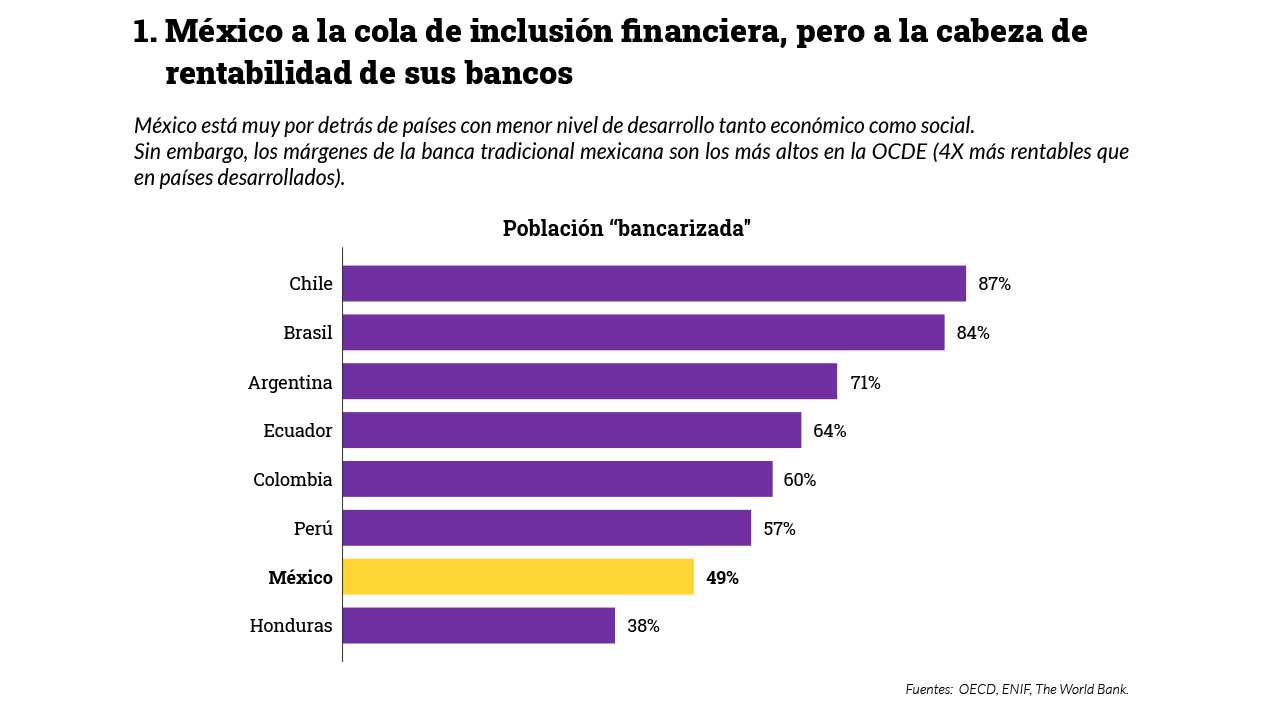

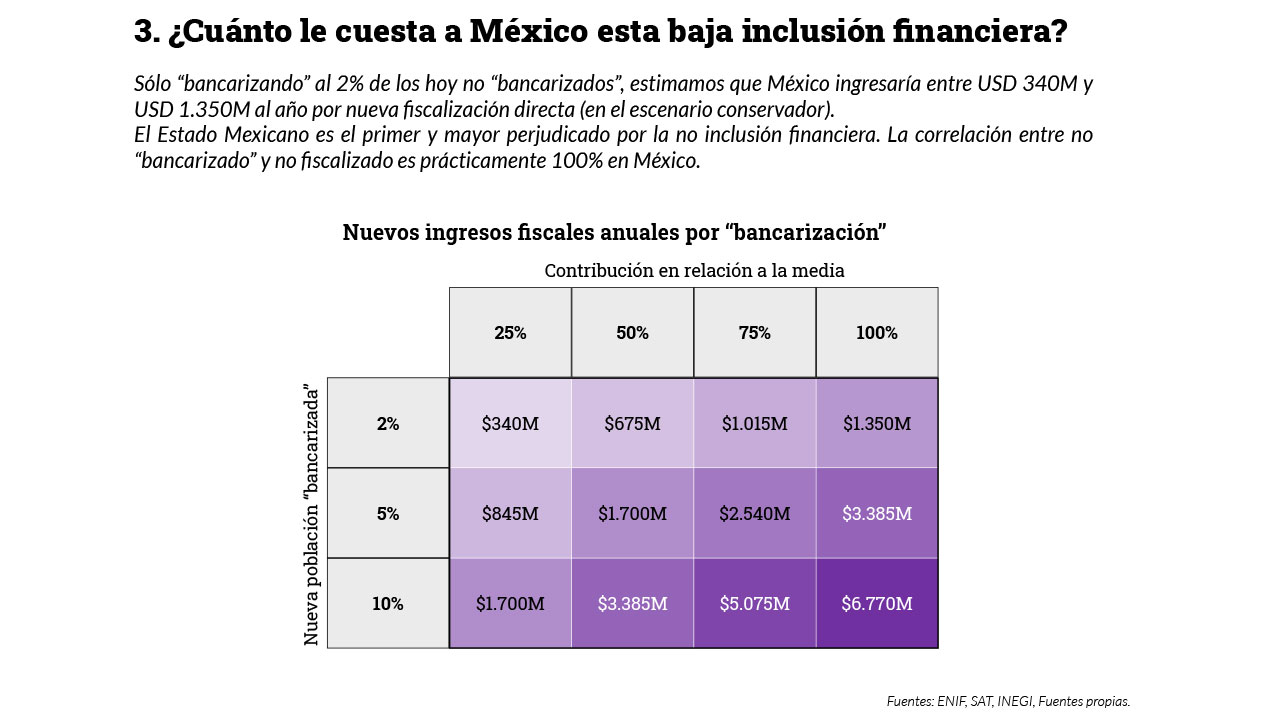

Se podría considerar que el país ha logrado avances significativos en la mejora de la inclusión financiera. En 2018, alrededor del 44% de la población adulta tenía acceso a algún tipo de servicios financieros formales, frente al 27% en 2012. Sin embargo, todavía existen disparidades significativas en el acceso a los servicios financieros entre las zonas urbanas y rurales, así como entre los diferentes grupos socioeconómicos.

Para hacer frente a estas disparidades, el gobierno ha puesto en marcha varias iniciativas para aumentar la inclusión financiera, como la ampliación de la red de instituciones financieras, la promoción de la banca móvil y la oferta de programas de educación financiera. El gobierno también ha establecido la Estrategia Nacional de Inclusión Financiera para coordinar los esfuerzos entre las diferentes partes interesadas y garantizar que la inclusión financiera siga siendo una prioridad.

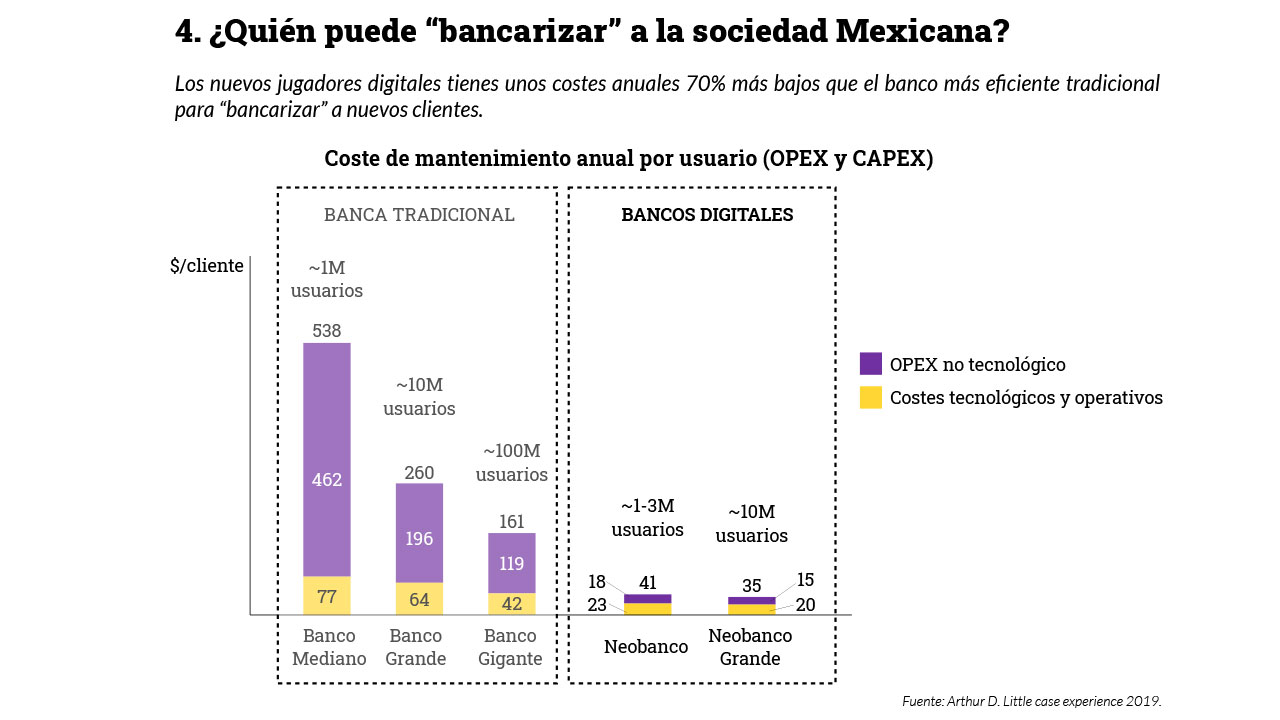

Las empresas del sector privado también han desempeñado un papel clave en el aumento de la inclusión financiera en México. Los servicios de banca móvil, como las aplicaciones bancarias y los monederos digitales, son cada vez más populares, especialmente entre las generaciones más jóvenes. Además, se han creado instituciones microfinancieras para facilitar el acceso al crédito a pequeñas empresas y particulares que no pueden obtener préstamos de los bancos tradicionales.

A pesar de estos esfuerzos, aún existen retos para lograr la plena inclusión financiera en México. Algunos de los principales retos son los bajos niveles de alfabetización financiera, la infraestructura inadecuada en las zonas rurales y la falta de confianza en las instituciones financieras formales entre algunas poblaciones. No obstante, el gobierno mexicano y el sector privado siguen trabajando para lograr una mayor inclusión financiera para todos los ciudadanos.

Agrego lo anterior en cursivas, porque no es un juicio de valor mío, sino la opinión del chat GPT sobre el estado de la Inclusión en nuestro país y su perspectiva. Ahora les presento la mía.

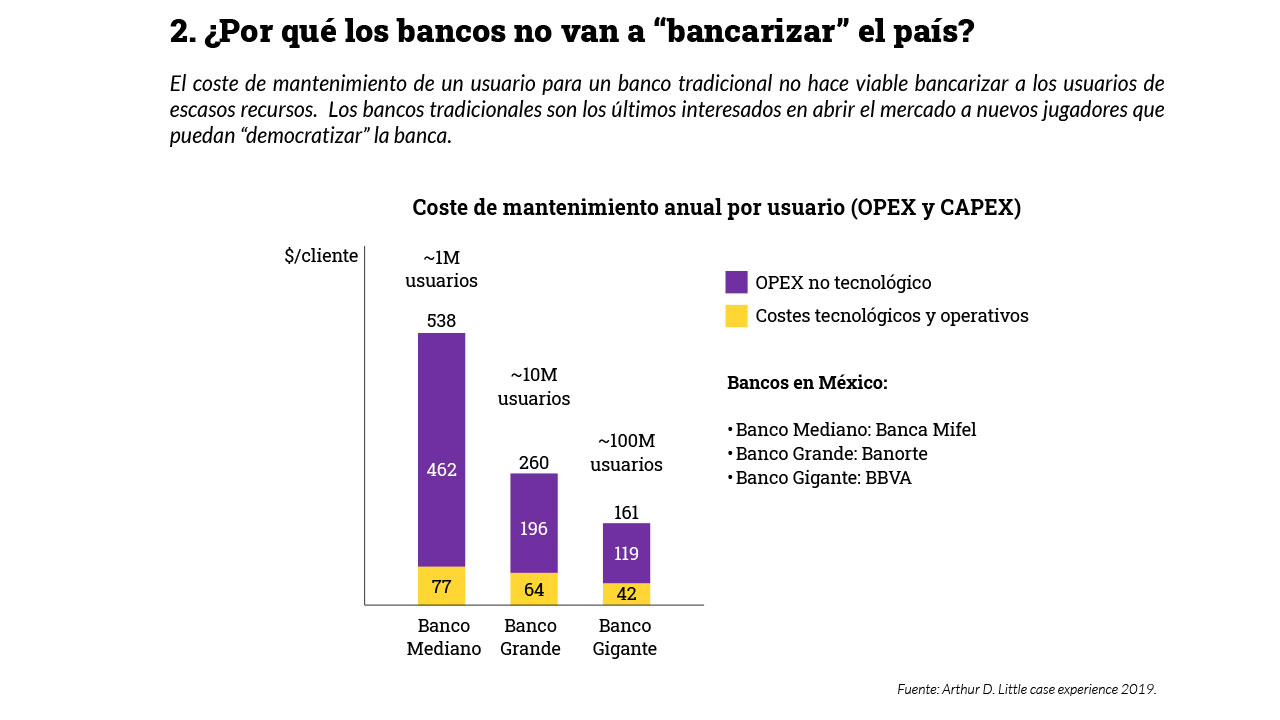

Durante años hemos pensado que somos un país con valores y creencias relativamente homogéneas, y donde las instituciones financieras crecen por sus fuerzas de venta y de marketing sobre las ventajas de sus productos y servicios. Pero los canales de distribución (las sucursales), salvo en los (dos) casos que van a la base de la pirámide, no parecen conocer las necesidades de los segmentos bajos, medios bajos y en ocasiones, tampoco los medios.

La transaccionalidad en estos sectores se focaliza en mucho, en el manejo de las remesas que reciben de nuestros connacionales y que, por cierto, siguen subiendo y rompiendo récord, de tal forma que en enero de 2023 obtuvimos 4,406 Millones de dólares, lo que representa un incremento del 12.5% en relación con el mismo mes del año anterior. Sin embargo, dicha transaccionalidad no hace más que una dispersión entre cierta parte de la población, y poco queda para el ahorro o para poder acceder a otros servicios financieros en adición a ese depósito bancario que es retirado de manera casi inmediata.

UNA PERSPECTIVA

UNA PERSPECTIVA

Y vienen la pregunta, ¿por qué este segmento de la población no quiere, no puede o no le interesa compenetrarse más en el sistema financiero? Porque, por ejemplo, los miles de cuentas que reciben las remesas pueden considerarse como población bancarizada, pero la realidad es que no lo está y básicamente dispone del total de sus saldos transferidos para consumo u otras alternativas.

Uno de los estudios más “repudiados” por el sector bancario, es una publicación que hizo el Gobierno de México en 2019 a través del Consejo Nacional para Prevenir la Discriminación (CONAPRED) a través de su autora, Ana Laura Martínez Gutiérrez, titulado “Quien tiene acceso al crédito en México”, un experimento sobre discriminación por tono de piel, donde señala claramente como hay sesgos y prejuicios entre los prestadores del Sector Financiero, principalmente bancario, para poder prospectar a su clientela e inclusive la discriminación y maltrato que sufren sectores de la población precisamente por su apariencia.

Cuando yo leí el estudio he de confesarles que revise la metodología, la evidencia recogida por los actores, las sucursales bancarias en cuestión y sus zonas, y no puedo más que decir que, si bien pudiera no tener la solidez de un estudio que tuviera muestras y regiones más amplias, es innegable que existe el problema y que, salvo contados casos, las instituciones financieras no han sido entrenados para afrontarlo con éxito.

Algo similar señala Gabriela Warketin como sesgos antropológicos que tenemos en México para con nuestra población, y hasta el IMCO tiene un estudio que señala ¿Para que sí importa el color de piel en México? Que llevo a cabo a través de una encuesta entre mexicanos de 25 y 64 años con el INEGI.

Traigo este aspecto de discriminación porque nuestro tema es más profundo. La inclusión financiera por sí misma no es un fin, sino un medio para lograr un mejor bienestar. Pero antes de poder ir más rápido, tenemos que lograr una inclusión social que evite estos sesgos tan hirientes entre nuestro propio pueblo, y donde podamos tener una vinculación y un relacionamiento natural entre los habitantes de este país, con independencia de sus clases sociales.

Un ejemplo de ello se plasma en el libro “La Soledad, mi compañera de vida”, escrito por Luis Haime Levy, y dedicado a “Los indígenas de México con respeto y admiración”, en el que se destaca la jornada de Xänthé Jiménez y se presenta la vida tan dura de nuestra gente rural, que nada tiene que ver con pensar en ahorrar o en asegurar un bien, solamente con subsistir.

La malformación de un desarrollo educativo, las enormes tasas de abandono, por tener que trasladarse a primarias y secundarias lejos de sus lugares de residencia, hacen palidecer la problemática de no tener una adecuada inclusión financiera.

LOS “COMOS”

Con motivo del Día de la Mujer, muchos colegas han tomado el tópico de la Inclusión financiera para destacar que las mujeres en nuestro país tienen un rezago muy importante, lo relevante que es apoyarlas y diseñar programas especiales para su situación y problemática, y para que ellas puedan tener herramientas para ser más resilientes en crisis o momentos de estrés económico.

Según un estudio del Banco Mundial publicado en 2021, el 47% de las mujeres en México tienen una cuenta bancaria, en comparación con el 63% de los hombres. Además, sólo el 16% de las mujeres tiene un crédito formal, en comparación con el 26% de los hombres. Asimismo, durante la pandemia, el doble de mujeres perdió su trabajo en todo el mundo (64 millones), según el Foro Económico Mundial. La ONU estimó que, en 2021, por cada 100 hombres de 25 a 34 años que vivían en pobreza extrema, hubo 118 mujeres. Ellas ahorran menos (por que ganan menos) y viven más.

Sin embargo, sin quitar lo importante que es la asignatura de la igualdad de género, es muy importante lograr esa inclusión social en las comunidades más alejadas y atrasadas de nuestro país. La distancia en algunas comunidades es de cerca de 5 km. para llegar a un poblado que cuente con, al menos, una sucursal bancaria. La dispersión para los programas sociales fue todo un reto para el gobierno.

La CNBV ha desarrollado dos encuestas sumamente interesantes: la Encuesta Nacional de Inclusión Financiera (ENIF) la cual es una poderosa herramienta para el seguimiento de la Política Nacional de Inclusión Financiera; y la Encuesta Nacional de Financiamiento (ENAFIN) que mide la demanda de servicios del sector financiero para las empresas (incluyendo pequeñas y medianas). Los invito a que las conozcan por que arrojan datos muy reveladores sobre el apetito de individuos y de empresas para acercarse a las instituciones financieras y son muy importantes para conocer lo que nos falta para cerrar las brechas. Sin embargo, ambas adolecen de algo muy importante: los “comos”.

La manera de lograr la inclusión, revertir la situación actual o acelerar tendencias es algo que requiere un mayor análisis porque tiene que ver con esos comportamientos que están muy arraigados en nuestra población y que es necesario trabajarlos para tender puentes entre oferentes y demandantes del crédito.

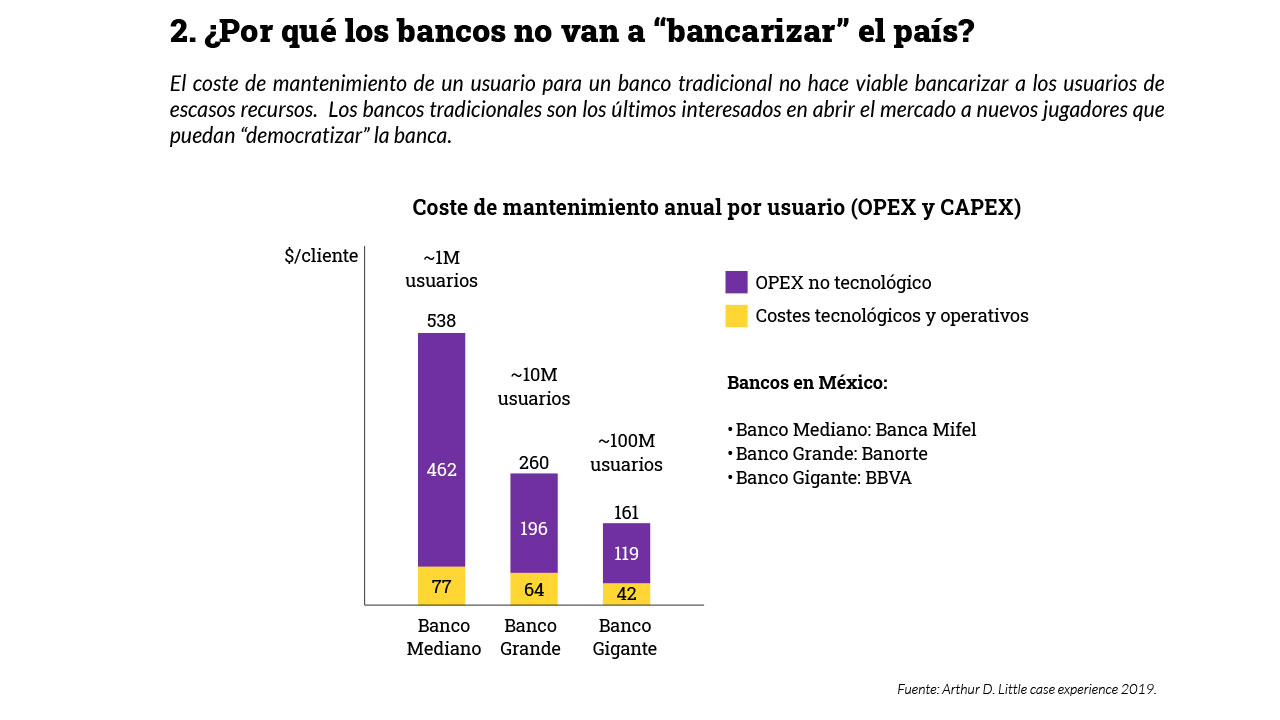

Durante años, desde que la banca se extranjerizo, hemos vivido una jauja donde los bancos han tenido utilidades récord, y han pagado muy buenos dividendos a sus casas matriz. Sin embargo, la mayoría de ellos le prestan a los mismos, y aunque están bien capitalizados, el asunto es que su perfil de riesgo les impide llegar al siguiente nivel, y así sucesivamente. La Banca le debe mucho a nuestro país por las buenas cuentas que ha tenido, y se necesitan mayores esfuerzos de penetración y de ejercicio del crédito, y que salgan de su zona de confort para que puedan incluir a otros sectores de la población que también son parte de México y que merecen gozar de los privilegios de esta infraestructura.

Ex Vicepresidente de Políticas Regulatorias de la CNBV.