Las micro, pequeñas y medianas empresas (MIPyMES) enfrentan condiciones adversas para acceder a crédito en condiciones favorables, lo que dificulta actividades básicas como la compra de insumos y maquinaria, la expansión de la producción, el pago a salarios o el desarrollo de productos nuevos. A largo plazo, esto tiene un impacto significativo en la capacidad del sistema productivo para generar valor agregado y empleos de calidad.

Este escenario no es exclusivo de un país en particular. A nivel internacional existen fallas en los mercados que afectan el financiamiento a MIPyMES. Por esta razón, gobiernos, bancas de desarrollo, organismos multilaterales, incluso donantes privados, han promovido esquemas de financiamiento y créditos preferenciales que apoyan a las empresas a resolver sus necesidades y problemáticas, destacando particularmente los programas de garantías de crédito.

En México, en 2002 se constituyó el Sistema Nacional de Garantías (SNG) con el propósito de inducir el otorgamiento de crédito por parte de la banca en favor de las MIPyMES. El SNG fue creado con la coordinación de la Secretaría de Economía, los gobiernos estatales y municipales, la banca de desarrollo, la banca múltiple e intermediarios financieros especializados y otros organismos. Desde entonces, el sistema ha evolucionado y se ha complementado con otras iniciativas, sobre todo a nivel estatal como la del estado de Nuevo León que se implementó en 2016, con el apoyo de Nacional Financiera (NAFIN) bajo el nombre de Nuevo Impulso Nuevo León.

ADAPTARSE A LAS CONDICIONES

Nuevo Impulso Nuevo León es implementado por el Fideicomiso Fondo de Apoyo para la Creación y Consolidación del Empleo Productivo en el estado de Nuevo León (FOCRECE), de la Secretaría de Economía de esa entidad. Es un programa de garantías de crédito dirigido a las MIPyMES, en condiciones más favorables que el mercado abierto.

Mediante este programa, el gobierno del estado garantiza o avala los créditos otorgados por la banca comercial a MIPyMES neolonesas, hasta por 5 millones de pesos, reemplazando uno de los requisitos más restrictivos de los bancos, que es la necesidad de garantías reales. En contraprestación por esta garantía del gobierno, los bancos se comprometen a otorgar una tasa máxima preferencial, a no cobrar comisiones por apertura ni penalizaciones y a otras facilidades, como un periodo de gracia en capital.

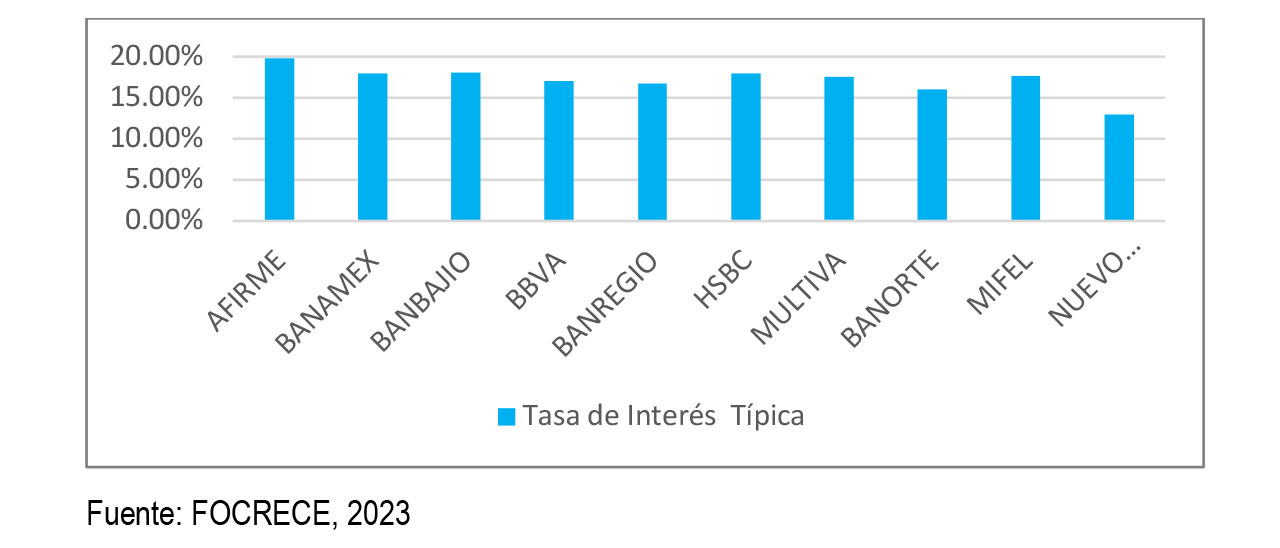

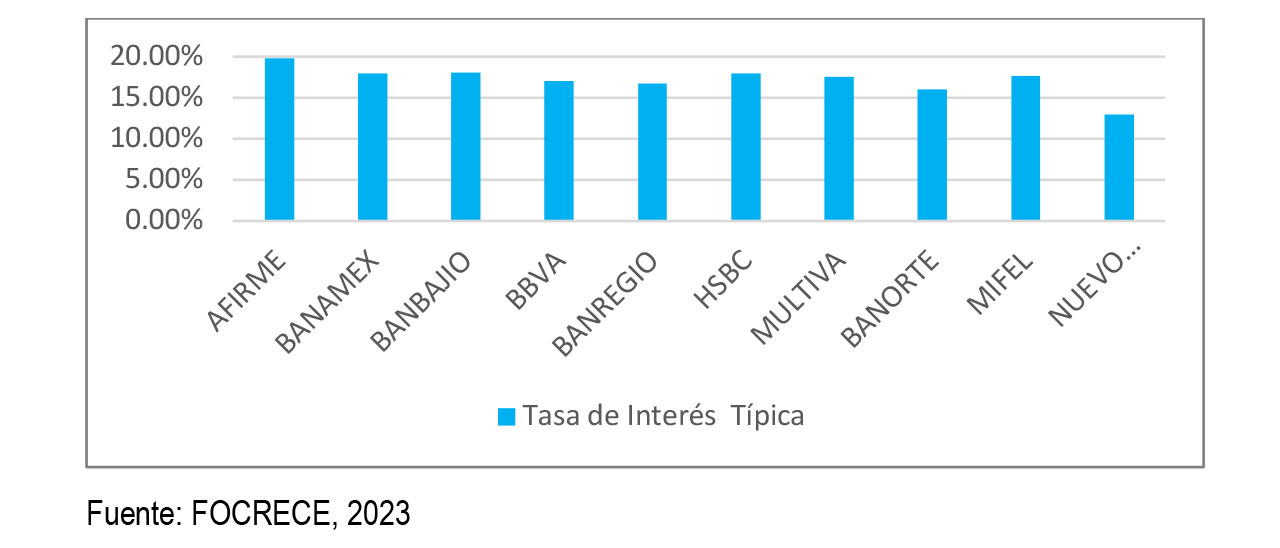

Un estudio realizado en 2022 en el marco del programa Nuevo Impulso Nuevo León observó que las condiciones otorgadas por el programa son más favorables para las MIPyMES que las condiciones de mercado abierto por las mismas instituciones de banca.

Gráfico 1. Tasa de Interés Típica por banco 2022

De esta forma, el gobierno de Nuevo León y NAFIN cumplen el objetivo de promover el desarrollo socioeconómico, mientras que los bancos pueden cumplir sus metas de utilidad, colocando créditos que, si bien tienen menos retorno de inversión, son más seguros y tienen menor riesgo de pérdidas y, por lo tanto, un encaje bancario menor.

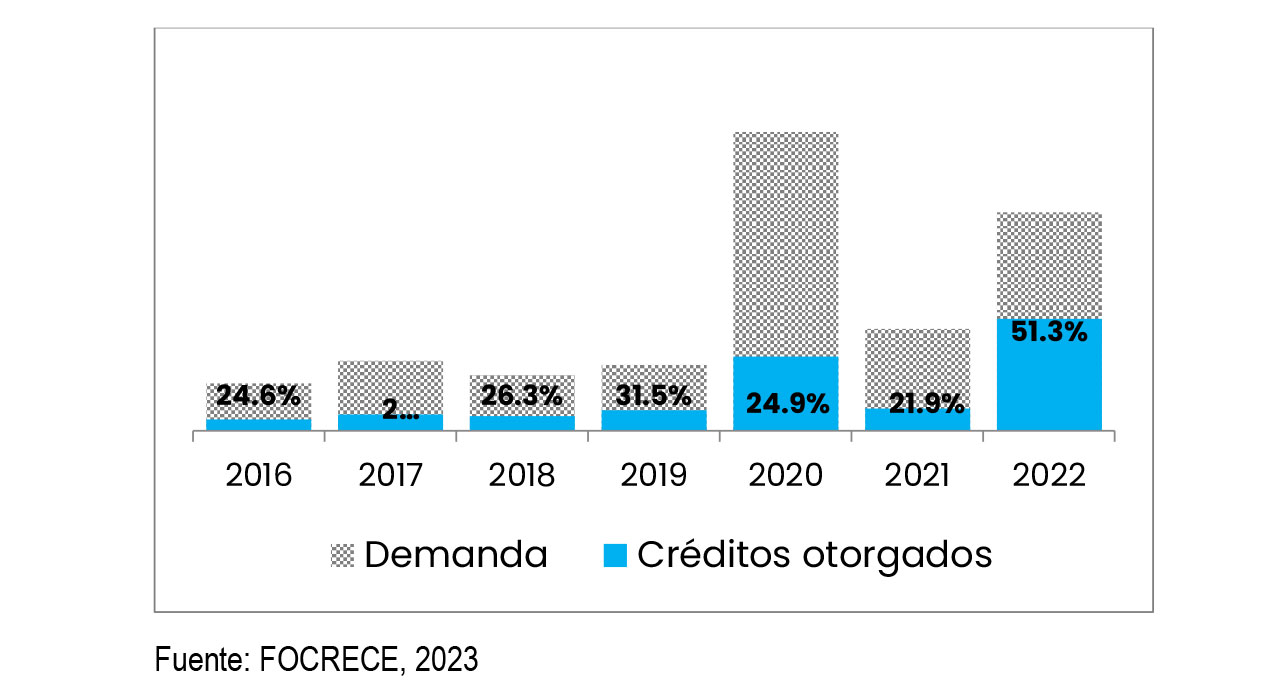

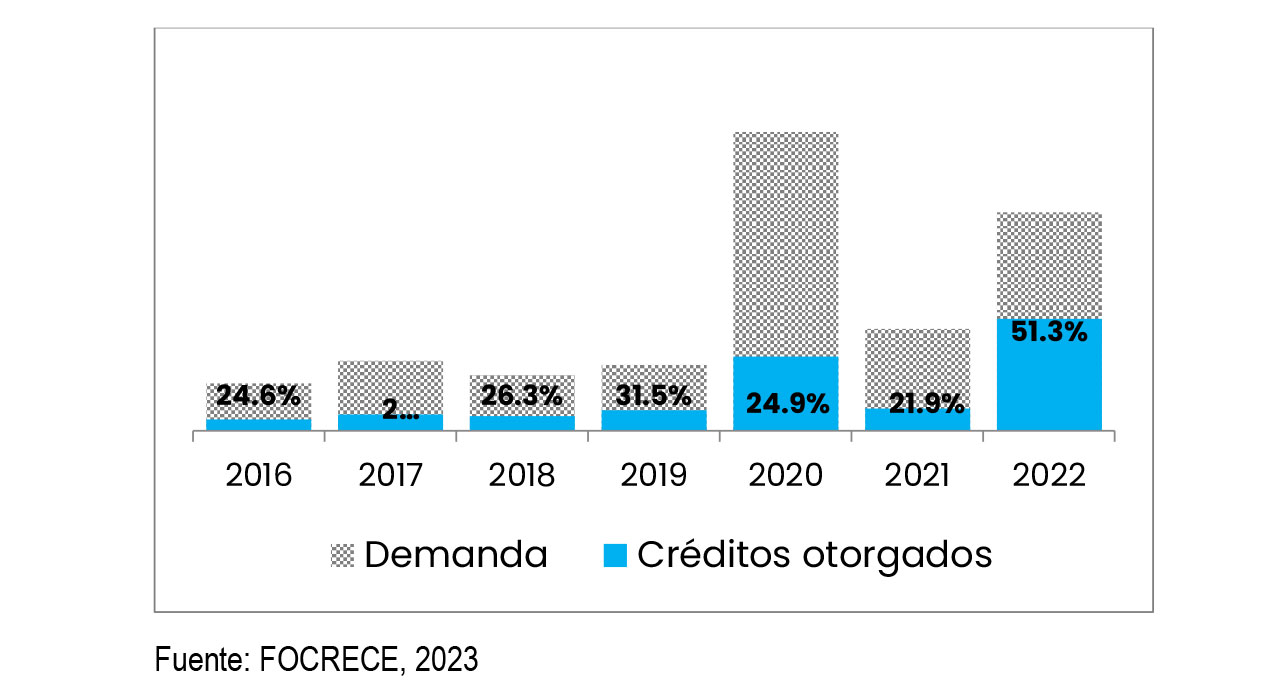

Este esquema de operación y las ventajas para las MIPyMES han hecho que Nuevo Impulso Nuevo León sea un éxito: en cada una de las ediciones no ha habido recursos de garantías que no se utilicen. Al contrario, la tasa de cobertura histórica ha sido del 25%, es decir, solo una de cada cuatro empresas interesadas en financiamiento con Nuevo Impulso Nuevo León, acceden al crédito.

Dada la gran demanda, en 2022 el gobierno de Nuevo León incrementó sustancialmente los recursos asignados al programa, con el objetivo de incrementar la bolsa de créditos para las MIPyMES. De esta forma se otorgaron créditos por casi 3 mil 100 millones de pesos, 5.5 veces más que en 2021.

Gráfico 2. Demanda y tasa de cobertura de Nuevo Impulso Nuevo León 2016 – 2022

En días recientes, se lanzó la convocatoria 2023 del programa Nuevo Impulso Nuevo León, con una bolsa de 3 mil 500 millones de pesos, 13% mayor que el año anterior.

La convocatoria 2023 se dirige a las MIPyMES, ya sea que estén constituidas como persona moral, persona física con actividad empresarial o incluso bajo regímenes fiscales preferenciales como Incorporación Fiscal o Simplificado de Confianza de los sectores industria, comercio y servicios que cuenten con al menos 24 meses de operación y tengan su domicilio en el estado de Nuevo León.

Las condiciones financieras de los créditos en 2023 son similares a los años anteriores:

•Monto: 100,000 a 5,000,000 MXN

•Tasa: 14.5% fija.

•Plazo: hasta 60 meses, con posibilidad de 6 meses de gracia en capital.

•Comisiones: sin comisión de apertura ni penalización por prepago.

•Destino: capital de trabajo y/o equipamiento.

•Cobertura FOCRECE: 70%.

•Garantías: sin garantía hipotecaria hasta 2,500,000 MXN y para créditos mayores, de acuerdo a las políticas del banco.

•Bancos participantes: Afirme, BanBajío, Banca MIFEL, Banco Multiva, Banorte, BanRegio, BBVA, Citibanamex y HSBC.

Con estos montos, entre 2022 y 2023 se garantizarán 6 mil 600 millones de pesos, 50% más que el sexenio anterior completo. Al mismo tiempo, este año FOCRECE está llevando a cabo una evaluación de impacto. Aunque la respuesta de las MIPyMES al programa ha sido más que positiva, como bien decía el físico y matemático británico Lord Kelvin, “lo que no se mide, no se puede mejorar. Lo que no se mejora, se degrada siempre”.

La evaluación de impacto permitirá tener una idea mucho más clara de cómo se está ayudando a las empresas, pero también de cuáles son sus áreas de oportunidad y aspectos susceptibles de mejorar. Aunque esta evaluación está en proceso, ya existen algunos resultados preliminares.

RESULTADOS PRELIMINARES

En primer lugar, el diseño del programa responde a las necesidades e intereses de las MIPyMES y las características principales del crédito Nuevo Impulso Nuevo León lo colocan como una opción más atractiva que otras opciones de financiamiento. Asimismo, en general, la atención brindada por el programa es bien valorada. Por lo que hay oportunidades para aumentar los recursos del programa y para llegar a una población más amplia.

No obstante, existe cierta tendencia del programa a otorgar crédito a clientes con buena relación con la banca. Una empresa que inicia el proceso por su cuenta tiene menor probabilidad de recibir crédito que una empresa en la cual el banco comienza la solicitud. De la misma manera, empresas sin historial crediticio tienen más complicaciones para acceder a un crédito que las empresas más grandes.

De igual forma, existe una tendencia por otorgar crédito a empresas ligeramente más grandes. Si bien es lógico que sean las empresas relativamente más consolidadas las que pueden pasar los filtros de la banca, es necesario que, tanto gobierno como la banca, busquen mecanismos para facilitar, sobre todo, el primer crédito a fin de incentivar la inclusión financiera de las MIPyMES.

En segundo lugar, los bancos son un aliado fundamental que permite ampliar la difusión y alcances del programa. Sin embargo, la experiencia de las empresas solicitantes puede variar significativamente en función de la atención e información que recibe de la banca. Por ejemplo, el 38% de las empresas reportó pagar alguna comisión o seguro al obtener el crédito Nuevo Impulso Nuevo León. Si bien las empresas comprenden que esto no es una condición del programa, señalaron que la contratación de estos productos era vista como algo que podía agilizar los trámites de crédito. Por lo anterior, deben buscarse maneras para que la experiencia de las empresas sea más homogénea y deje menos espacio a malentendidos.

INSTRUMENTO PARA EL DESARROLLO ECONÓMICO SUSTENTABLE

Actualmente, Nuevo León está viviendo un gran momento económico. En el contexto del

nearshoring, las grandes empresas multinacionales están apostando por el estado para invertir y producir. Los datos de Inversión Extranjera Directa, exportaciones y creación de empleos están rompiendo récords históricos mes con mes.

Desde octubre de 2021 a la fecha se han confirmado más de 125 proyectos de inversión, que representan más de 6 mil 500 millones de dólares. El anuncio reciente de Tesla abre nuevas oportunidades y coloca a Nuevo León en otro nivel en el mapa productivo global.

Las micro, pequeñas y medianas empresas representan el 99.3% de todas las empresas del estado, crean más de la mitad de los empleos y tienen un rol primordial en el desarrollo regional y en la integración del entramado productivo.

Es fundamental para el desarrollo económico del estado que las MIPyMES se integren a las cadenas de valor y participen de la gran bonanza económica. Para eso, el financiamiento que les permita invertir, innovar y crear nuevos productos, bienes o servicios es un requisito indispensable.

En este sentido, Nuevo Impulso Nuevo León no es un solo un programa de garantías de crédito, es uno de los principales instrumentos para promover la generación de desarrollo económico sustentable, sostenible e inclusivo.