En 2024 el desempeño de los activos financieros estuvo definido por la dinámica de tres grandes frentes:

1.EL momento y el ritmo de los ciclos de flexibilización monetaria por parte de los principales bancos centrales relativo a las expectativas del mercado.

2.Las señales de las cifras económicas alrededor del mundo ante los temores de recesión y estanflación.

3.Los factores geopolíticos, incluyendo las tensiones en Medio Oriente, la guerra en Ucrania y la plétora de elecciones presidenciales y parlamentarias, destacando las de Estados Unidos en noviembre y las de México en junio.

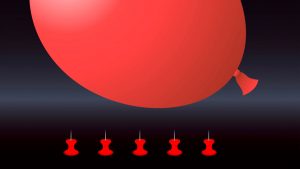

Durante gran parte del año, la atención de los inversionistas estuvo en la trayectoria de tasas de Estados Unidos. Ante varias sorpresas negativas en las lecturas de inflación y un mercado laboral robusto, el mercado recalibró constantemente sus expectativas, apostando por un inicio de recortes mucho más tardío de lo que se anticipaba. Incluso durante abril se reavivaron los temores de una estanflación en esta economía ante la combinación de una alta inflación y cifras decepcionantes para el crecimiento.

Finalmente, en la reunión del 18 de septiembre, llegó el primer recorte en tasas de la Reserva Federal desde 2020. Sin embargo, la autoridad financiera sorprendió con un ajuste de 50pb, mucho mayor a lo anticipado por el consenso de analistas (25pb), aunque en línea con las expectativas del mercado. Posteriormente, el 7 de noviembre, la Reserva Federal recortó el rango de la tasa en 25pb a 4.50%-4.75%, con un tono menos acomodaticio.

El 18 de diciembre se llevará a cabo la última decisión de política monetaria del año; sin embargo, el mercado sigue debatiendo si la Reserva Federal recortará nuevamente las tasas 25pb, asignando a este escenario una probabilidad de 72%.

A nivel local, Banco de México inició su ciclo de flexibilización monetaria en marzo, con un recorte de 25pb. Posteriormente, realizó tres ajustes de la misma magnitud en las reuniones de agosto, septiembre y noviembre. De esta forma, la tasa de referencia pasó de 11.25% a 10.25%. Para la última reunión del año, el mercado debate entre un ajuste de 25pb y 50pb. En Banorte, esperamos que tanto el Fed como Banxico recorten sus tasas en 25pb, finalizando el año en 4.25%-4.50% y 10.00%, respectivamente.

Por otro lado, las elecciones presidenciales de Estados Unidos estuvieron llenas de incertidumbre, incluso con un cambio en el representante del partido demócrata. La campaña electoral estuvo muy reñida ante un empate estadístico nacional por varios días entre la candidata demócrata Kamala Harris y el republicano Donald Trump, que resultó en una victoria del último. Ahora, toda la atención estará en las políticas proteccionistas del segundo mandato de Trump, especialmente en el frente comercial y de migración. A nivel local, las elecciones presidenciales ocurrieron sin muchas sorpresas.

Finalmente, las tensiones geopolíticas detonaron diversos episodios de volatilidad. El conflicto entre Rusia y Ucrania permanece latente y sin señales de un desenlace próximo a pesar de que el presidente Vladimir Putin señaló que está abierto a negociar un posible alto al fuego en Ucrania con el presidente electo de EE. UU.

De igual forma, tampoco parecen existir condiciones para una pronta resolución del conflicto en Gaza. A esto se suman las crecientes tensiones entre Estados Unidos y China de cara a la imposición de nuevas tarifas arancelarias que también estarán impactando a México y Canadá. El seguimiento de estos eventos será muy relevante durante el próximo año en un entorno aún de alta volatilidad.

* Subdirectora de Renta Fija, Tipo de Cambio y Commodities de Grupo Financiero Banorte.

Twitter: @LeslieOrozcoV

LinkedIn: Leslie Orozco

Las opiniones expresadas en este artículo son de exclusiva responsabilidad del autor y no representan la opinión del IMEF.

Suscríbete a IMEF News

Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.