Las finanzas sostenibles, también conocidas como finanzas sustentables, se refieren a la práctica de integrar consideraciones ambientales, sociales y de gobernanza (ASG) en las decisiones financieras y de inversión. El objetivo principal es lograr un equilibrio entre la rentabilidad financiera a largo plazo y la generación de impacto positivo en aspectos ambientales y sociales, contribuyendo así al desarrollo sostenible.

En esencia, las finanzas sostenibles buscan promover la toma de decisiones financieras que no sólo tengan en cuenta los retornos económicos, sino también los efectos en el medio ambiente, las comunidades y la sociedad en general. Esto implica considerar factores que comúnmente conocemos como ASG (Ambientales, Sociales y de Gobernanza) que comprenden lo siguiente:

1. Ambientales. Incluye la evaluación de cómo las actividades financieras y de inversión afectan al medio ambiente. Esto puede abarcar cuestiones como la gestión de los recursos naturales, la mitigación del cambio climático, la conservación de la biodiversidad y la reducción de la huella ambiental.

2. Sociales. Se refiere a cómo las decisiones financieras impactan en las personas y las comunidades. Puede abarcar aspectos como los derechos humanos, la equidad social, el trabajo digno, la diversidad e inclusión y el respeto a las comunidades locales.

3. Gobernanza. Implica la consideración de la calidad de la gestión y el gobierno corporativo de las empresas en las que se invierte. Esto puede incluir temas como la transparencia, ética empresarial, lucha contra la corrupción y rendición de cuentas.

Las finanzas sostenibles normalmente se miden por los siguientes criterios:

•

Inversión socialmente responsable. Seleccionar inversiones que cumplan con ciertos criterios éticos, sociales y ambientales, y excluir aquellas que no los cumplan.

•

Inversión de impacto. Realizar inversiones con el propósito explícito de generar un impacto social o ambiental positivo, además de un retorno financiero.

•

Financiamiento verde. Proporcionar financiamiento para proyectos y actividades que contribuyan a la sostenibilidad ambiental, como energías renovables, eficiencia energética y transporte limpio.

• Integración de ASG. Considerar factores ambientales, sociales y de gobernanza en el análisis de riesgo y retorno financiero al evaluar oportunidades de inversión.

•

Reporte de sostenibilidad. Las empresas y las instituciones financieras informan sobre sus prácticas y desempeño en términos de sostenibilidad, lo que permite a los inversores tomar decisiones informadas.

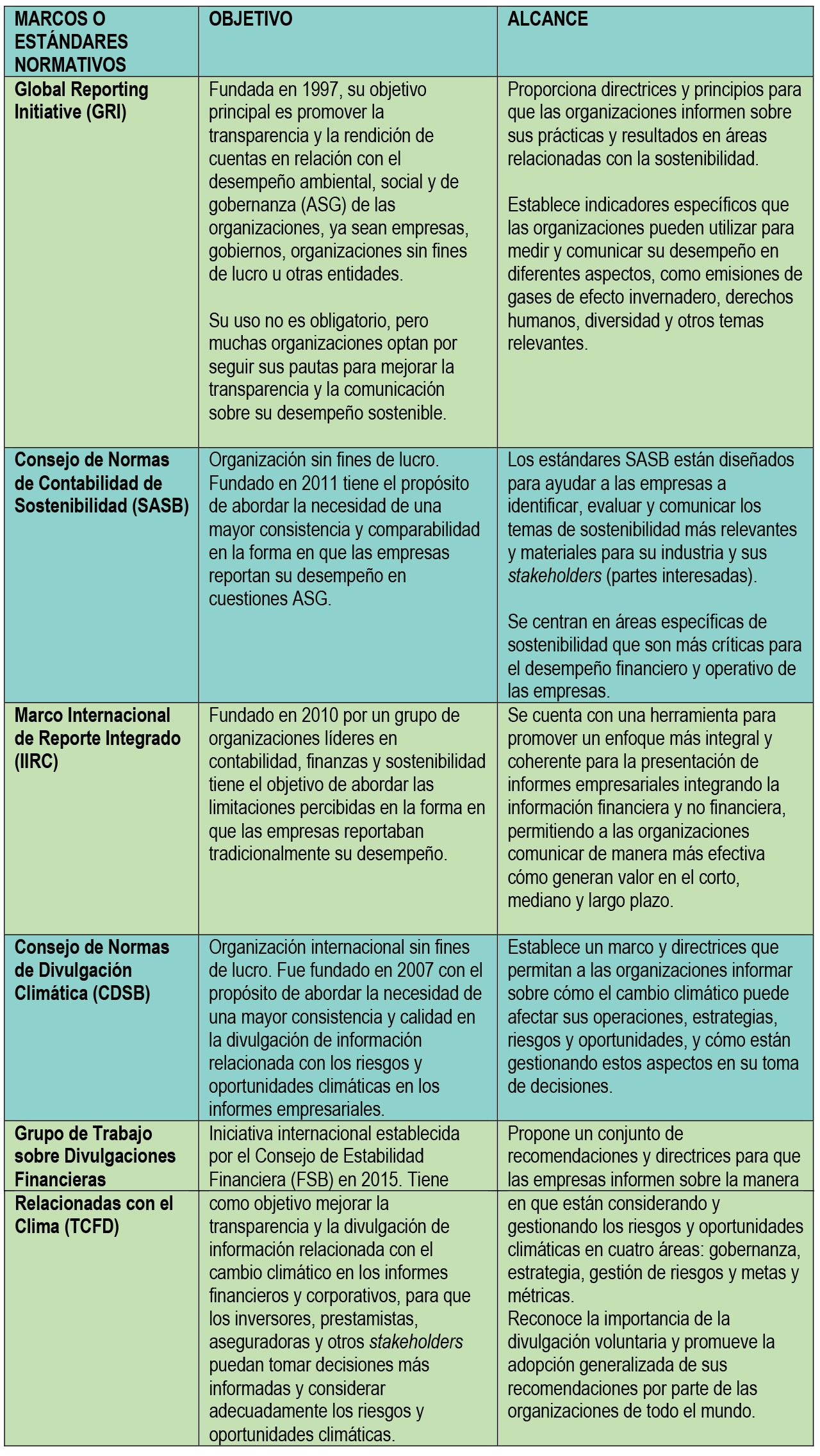

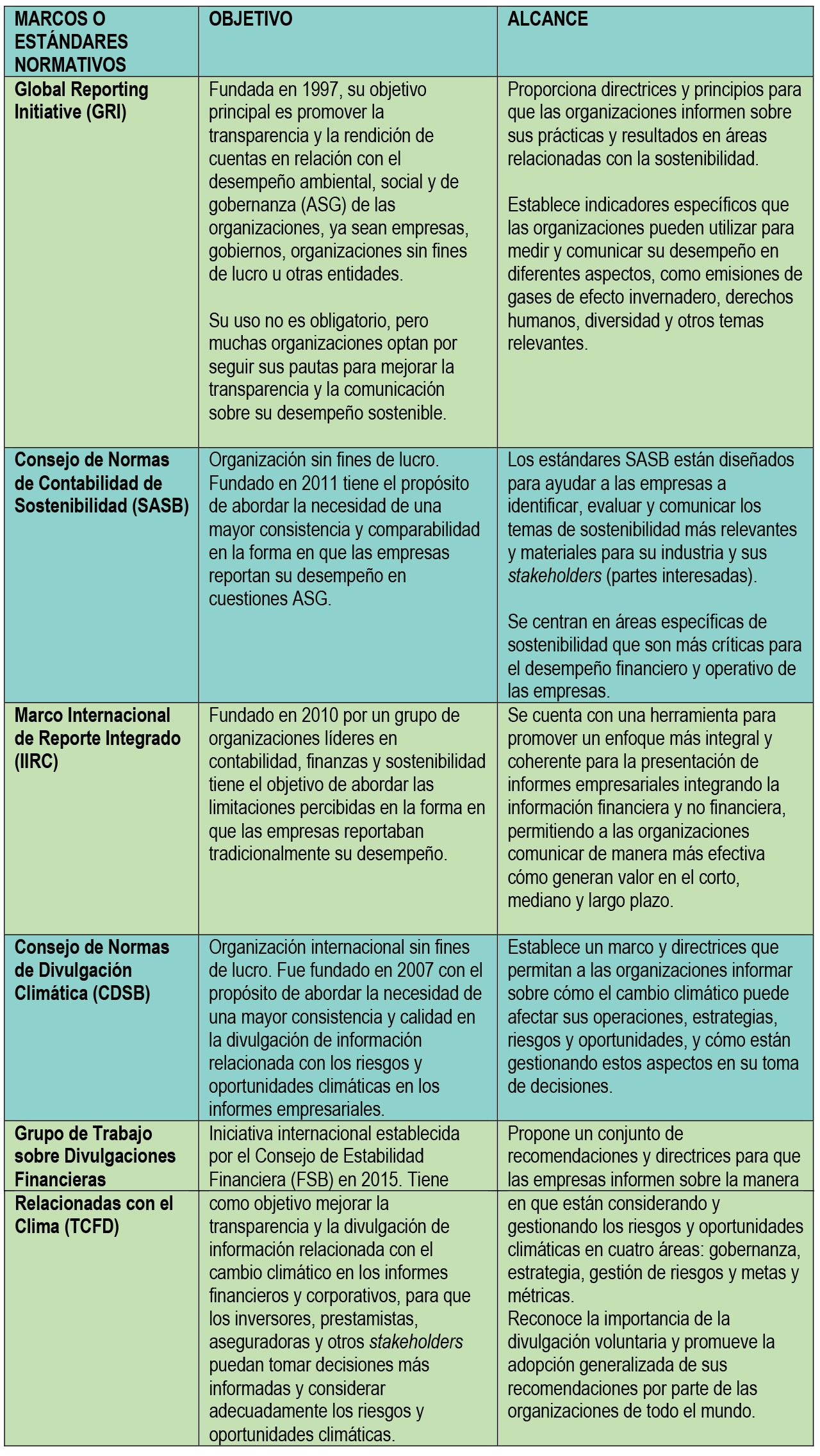

Para producir los reportes de sostenibilidad tenemos una serie de marcos o estándares normativos, dentro de los cuales los más conocidos son: Global Reporting Initiative (GRI), Consejo de Normas de Contabilidad de Sostenibilidad (SASB), Marco Internacional de Reporte Integrado (IIRC), Consejo de Normas de Divulgación Climática (CDSB) y Grupo de Trabajo sobre Divulgaciones Financieras Relacionadas con el Clima (TCFD). En la siguiente tabla se concentran sus objetivos y alcances.

Para producir los reportes de sostenibilidad tenemos una serie de marcos o estándares normativos, dentro de los cuales los más conocidos son: Global Reporting Initiative (GRI), Consejo de Normas de Contabilidad de Sostenibilidad (SASB), Marco Internacional de Reporte Integrado (IIRC), Consejo de Normas de Divulgación Climática (CDSB) y Grupo de Trabajo sobre Divulgaciones Financieras Relacionadas con el clima (TCFD).

Los marcos o estándares normativos están contribuyendo al objetivo principal de las finanzas sostenibles que es lograr un equilibrio entre la rentabilidad financiera a largo plazo y la generación de impacto positivo en aspectos ambientales y sociales, contribuyendo así al desarrollo sostenible.

ENFOQUES Y PUNTOS CLAVE

Como se puede ver en el cuadro anterior, los marcos o estándares normativos están contribuyendo al objetivo principal de las finanzas sostenibles, que es lograr un equilibrio entre la rentabilidad financiera a largo plazo y la generación de impacto positivo en aspectos ambientales y sociales, contribuyendo así al desarrollo sostenible.

Lo anterior se refuerza si consideramos que el Marco GRI se ha convertido en uno de los estándares más ampliamente utilizados en el ámbito de la presentación de informes de sostenibilidad por las características clave de su enfoque que incluyen:

• Materialidad. Se enfoca en los temas más relevantes y significativos para la organización y sus stakeholders.

• Sectores y temas específicos. Proporciona indicadores específicos para diferentes sectores de la economía y temas de sostenibilidad.

• Enfoque en partes interesadas. Fomenta la consulta y el compromiso con las partes interesadas para garantizar que los informes reflejen sus preocupaciones y expectativas.

• Reporte completo y equilibrado. Se espera que las organizaciones informen sobre su desempeño tanto en áreas positivas como en desafíos.

En cuanto al enfoque de los estándares SASB, éstos se centran en áreas específicas de sostenibilidad que son más críticas para el desempeño financiero y operativo de las empresas tales como:

• Materialidad financiera. Con foco en los temas que tienen un impacto significativo en el desempeño financiero de una empresa.

• Enfoque en la industria. Esto reconoce que las cuestiones de sostenibilidad relevantes pueden variar según el sector económico en el que opera una empresa.

• Integración con informes financieros. Ayuda a los inversores y otros stakeholders a comprender mejor el impacto de las cuestiones de sostenibilidad en el valor financiero.

• Inversores como audiencia clave. Se busca proporcionar información que sea valiosa para los inversores y que les ayude a tomar decisiones más informadas y basadas en datos.

SASB y GRI se han convertido en herramientas valiosas para las empresas que buscan mejorar su transparencia y comunicación en materia de sostenibilidad.

Por su parte, IIRC al promover la idea de que un informe integrado debe contar con perspectiva a largo plazo, enfoque en el valor, contexto y relevancia, inclusión de partes interesadas, conectividad de la información, así como concisión y coherencia, ayuda a los stakeholders (incluidos inversores, consumidores, empleados y reguladores) a comprender mejor cómo una organización está gestionando su desempeño en múltiples dimensiones y cómo está abordando los desafíos y oportunidades que enfrenta en el contexto.

Las últimas dos características, conectividad de la información, así como concisión y coherencia, adquieren relevancia porque el informe debe demostrar cómo los diferentes aspectos del negocio están interrelacionados y cómo afectan al valor general de la organización, además, porque el informe debe ser claro, conciso y coherente, evitando la duplicación de información y enfocándose en los aspectos más materiales y relevantes, lo que es la base de los alcances de estos estándares.

Por su parte, la iniciativa del CDSB es una muestra más de cómo las organizaciones y la comunidad financiera están reconociendo la importancia de integrar la información sobre riesgos climáticos y ambientales en sus procesos de toma de decisiones y en su comunicación con los stakeholders, lo cual logran a través de:

• Integración de información climática en los informes financieros y corporativos, de manera que los inversores y otros stakeholders puedan comprender mejor el impacto del cambio climático en las operaciones y el desempeño de una organización.

• Consistencia y comparabilidad de las directrices y recomendaciones para garantizar que la información divulgada sobre cambio climático sea coherente y comparable entre diferentes organizaciones, facilitando así la evaluación y toma de decisiones informadas por parte de los inversores.

• Transparencia y rendición de cuentas alentando a las organizaciones a divulgar información precisa y completa sobre sus exposiciones, estrategias y acciones en relación con el cambio climático.

Es importante mencionar que el CDSB ha desarrollado el Marco de Divulgación Climática (Climate Disclosure Standards Board Framework) que proporciona orientación sobre cómo las organizaciones pueden abordar la divulgación de información climática en sus informes. Este marco se centra en aspectos relacionados con la identificación de riesgos y oportunidades climáticas, la evaluación de su impacto financiero y operativo, y la comunicación de medidas y estrategias de mitigación.

Finalmente, el enfoque del TCFD tiene relación con su origen. Al ser lanzado como respuesta a la creciente conciencia de que el cambio climático representa un riesgo financiero significativo para las empresas y la economía en general, las principales áreas de divulgación según las recomendaciones del TCFD son:

• Gobernanza. Cómo la gobernanza de la organización aborda los riesgos y oportunidades climáticas.

• Estrategia. Descripciones de las estrategias actuales y futuras para abordar los riesgos y oportunidades climáticas.

• Gestión de riesgos. Identificación y evaluación de los riesgos climáticos y cómo se están gestionando.

• Metas y métricas. Los objetivos climáticos establecidos por la organización y las métricas utilizadas para evaluar el progreso.

EL RELOJ NO SE PUEDE DETENER

El concepto de finanzas sostenibles ha ganado relevancia en respuesta a los desafíos globales, como el cambio climático, la desigualdad y otros problemas sociales y ambientales. La idea es que, a través de la integración de consideraciones sostenibles en las decisiones financieras, se pueda promover un crecimiento económico más equitativo y un uso más responsable de los recursos, beneficiando a las generaciones presentes y futuras.

Con base en estos marcos de referencia, posteriormente analizaremos donde estamos en México, la evolución de la taxonomía emitida por la Secretaría de Hacienda y dónde se están desarrollando de manera más activa en la práctica las finanzas verdes o sostenibles. Así podremos ver cada uno de los pasos para justificar por qué iremos “De cero a 100 en dos artículos” o por qué, en cuanto a finanzas sostenibles el destino nos alcanzó.

Ex Vicepresidente de Políticas Regulatorias de la CNBV.

Suscríbete a IMEF News

Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.