Un documento reciente que revisa la evolución de las remesas —y que incluso hace una estimación del supuesto monto del lavado de dinero— es el publicado por Signos Vitales:

Euforia de las remesas: Éxodo, lavado de dinero y auge económico (marzo, 2023). La sección del documento que atrae la atención es la referente a lavado de dinero.

Un aspecto que comparten los distintos analistas que han vinculado los envíos de remesas con lavado de dinero es que prácticamente no tienen conocimiento del funcionamiento de la industria de remesas. Asimismo, también desconocen la evolución del ingreso por remesas de otros países latinoamericanos. Ello propicia, en el caso del documento de Signos Vitales, que lleguen a conclusiones y evidencias falaces.

Hay dos artículos que han puesto en duda los planteamientos de lavado de dinero en remesas. Uno de ellos es el de Federico Rubli Kaiser publicado en esta misma revista (

¿Lavado de dinero con remesas?, NEWS no.53, septiembre 26, 2022). Rubli señala, entre una larga lista de argumentos, que para lavar dinero “hay alternativas de mayor escala más eficaces, pero también más riesgosas. Por ejemplo, a través de operaciones de comercio exterior simuladas o de sobrefacturación en exportaciones reciben dinero ya blanqueado en el sistema bancario”.

El otro es un documento reciente de BBVA Research (Juan José Li Ng y Carlos Serrano Herrera,

¿El Banco del Bienestar dejó el pago de las remesas por pérdida de cuota de mercado?, abril 3 de abril, 2023), señala que “Resulta poco razonable creer que el fuerte crecimiento de las remesas a México entre 2020 y 2022 se explique porque las personas vinculadas a actividades ilícitas hayan descubierto un nuevo canal que antes no usaban para el envío de dinero. ¿Acaso no se les ocurrió usar este canal antes de 2020?”.

DESCONOCIMIENTO DE LA EVOLUCIÓN DE LAS REMESAS REGISTRADAS EN EL RESTO DE AMÉRICA LATINA

El tema de que en las cifras de remesas pueda haber lavado de dinero, sólo se ha planteado en México y no en los otros principales países receptores de América Latina y el Caribe (ALC). La asociación en México del envío de remesas con lavado de dinero surgió en 2020, cuando tales transferencias siguieron creciendo a pesar de la pandemia de Covid-19, pero lo mismo ocurrió en otros países de ALC.

El trabajo de Signos Vitales dice sobre las remesas en el tercer párrafo de la página 5: “El crecimiento desenfrenado de 73.7% (24.8 mmdd) entre 2018 y 2022 en México levanta muchas interrogantes”. Asimismo, destaca en su página 25: “Covid-19 no fue motivo para detener el crecimiento descomunal de las remesas (73.7% entre 2018 y 2022)”. En ese mismo periodo las remesas crecieron 94.2% en Guatemala, en 77.8% en Honduras y en 64.4% en los cinco principales receptores de ALC distintos a México.

De hecho, el Banco Mundial ha señalado repetidamente que de 2020 a 2022, ALC fue la región del mundo con mayor crecimiento de su ingreso por remesas y lo mismo ocurre en su previsión para 2023. En general, de 2019 a la fecha, la evolución de las remesas ha sido muy positiva en los países en que esos recursos provienen principalmente de Estados Unidos, como es el caso de México, los países centroamericanos y el Caribe. No tiene sentido comparar la evolución de las remesas recibidas por México con la correspondiente a regiones distintas a Latinoamérica.

CONTROLES ESTRICTOS EN LAS TRANSACCIONES DE REMESAS

Todas las transacciones financieras pueden ser vulnerables a lavado de dinero, pero por ello hay controles; inclusive tal vez en remesas son mayores que en el caso general de las transacciones financieras. De hecho, en el envío de remesas los controles podrían ser considerados por algunos como excesivos: un envío puede tener que pasar hasta cuatro o cinco filtros. En una remesa que se envía a México, digamos desde un local en Nueva York puede participar la remesadora, un banco mexicano y un pagador que puede ser una cadena de supermercados.

En el local de envío de la remesa hay controles operativos, se captura nombre del remitente y este tiene que mostrar una identificación que queda registrada. Hay controles adicionales como los aplicados a los montos enviados, la frecuencia de envío e incluso puede preguntarse el motivo del envío. Si la persona ya había sido identificada con un intento de envío irregular, queda excluida de intentos posteriores.

El envío de la remesa puede ser rechazado y pedírsele al remitente que llame a un call center donde le van a pedir información adicional. La remesadora también tiene una unidad de vigilancia de lavado de dinero. El banco con el que opera la remesadora, al igual que la cadena de supermercados pagadora tienen ambos controles operativos y de vigilancia de sus unidades de lavado de dinero. Si se logra filtrar un envío irregular será identificado, lo que hará luego sumamente difícil que el remitente lo pueda repetir

Si bien hay remesas que recibe México que están asociadas a migrantes en tránsito e incluso para migrantes que técnicamente ya son residentes, como ocurre en Chiapas, sigue siendo cierto que los envíos de remesas se derivan fundamentalmente del trabajo de migrantes mexicanos que apoyan a sus familias.

LAS CIFRAS DE LOS ENVÍOS DESDE MINNESOTA SON ENGAÑOSAS

En el artículo de Signos Vitales destacan mucho el caso de los envíos desde Minnesota, que en las estadísticas ya es el tercer estado norteamericano en cuanto al monto total enviado. Hay empresas remesadoras que tienen un servidor (o su servidor) en Minnesota y una de esas es una remesadora importante.

En el procesamiento de la información se deja de lado el estado norteamericano de origen de la remesa y se reporta a Banxico como que se remitió desde Minnesota. Esto se sabe desde hace años, pero Signos Vitales lo desconoce. Por el lado de la recepción de remesas este tipo de problemas existen principalmente con las cifras de Ciudad de México, Tijuana, Monterrey. Por ejemplo, en la Ciudad de México se reciben y pagan remesas de personas que viven en estados vecinos y hay cuentas que están domiciliadas en la Ciudad de México, pero el receptor de la remesa está en provincia.

ERRORES EN LAS MEDICIONES DEL SUPUESTO LAVADO DE DINERO

En el documento de Signos Vitales se estima que el dinero del narcotráfico enviado a través de remesas es de al menos 4.4 miles de millones de dólares (página 27), pero no presenta ninguna prueba. Esa cifra se deriva de considerar lo que denominan “el exceso de remesas en aquellos municipios que tienen cobertura de 100%, es decir, municipios en donde el 100% de los hogares reciben más de una transferencia por hogar cada mes”.

Si calculamos un promedio de 400 dólares por envío, la cifra de 4.4 miles de millones de dólares implicaría 11 millones de envíos irregulares, cifra imposible de observarse considerando los controles existentes. De hecho, con envíos mensuales de 400 dólares, lo anterior requeriría 917 mil cómplices en ambos lados de la frontera. El criterio de una remesa por mes es dudoso ya que hay información de encuestas que indica que en promedio el hogar mexicano receptor recibe más de una remesa por mes.

De acuerdo con los resultados de la

Encuesta Nacional de Inclusión Financiera, 2021 (ENIF 2021) en el periodo de referencia de dicha encuesta (julio de 2020 a agosto de 2021), 11.1 millones de adultos en edades de 18 a 70 años recibieron remesas, al igual que 4.9 millones de hogares, lo que implica que en promedio en los hogares receptores más de una persona recibe remesas.

Un error del trabajo de Signos Vitales es que, aun en el escenario de que se materializara la cifra de 4.4 miles de millones de dólares de transferencias irregulares de remesas, ese dinero no estaría plenamente lavado ya que se pagaría en México en efectivo. Suponiendo un tipo de cambio de 19 pesos por dólar, ese monto de transferencias implicaría 83,600 millones de pesos en efectivo que no podrían utilizarse para comprar un auto, adquirir una vivienda o un negocio, ya que por control de lavado de dinero todas esas transacciones implican que los recursos se transfieran a través de cuentas bancarias o transferencias financieras.

El documento de Signos Vitales utilizó para su ejercicio información del número de envíos recibidos por los municipios del país, pero esa información no es pública. Simplemente no está liberada por el Banco de México y si la obtuvieron de dicho instituto central (ya que no existe otra posible fuente) mediante una solicitud del Portal de Transparencia, simplemente lo podían haber informado en su reporte.

LA AMPLIACIÓN DE LA RED DE PAGADORES ES CONFUNDIDA CON LAVADO DE DINERO

Uno de los desarrollos más importantes en los últimos años de la industria de remesas es la ampliación de la red de pagadores. Cuando se integra a dicha red una cadena de supermercados o de tiendas de conveniencia es inevitable que se observen fuertes incrementos en el pago de remesas en municipios que no tenían cobertura de pagos o en los que era insuficiente. Ello implica que las cifras de remesas a nivel municipal tengan mucha volatilidad, lo que los estadísticos denominan ruido en los datos. De hecho, en cualquier serie estadística, mientras más se abre el nivel de los datos más ruido aparece y potencialmente más incongruencias pueden distinguirse en las cifras.

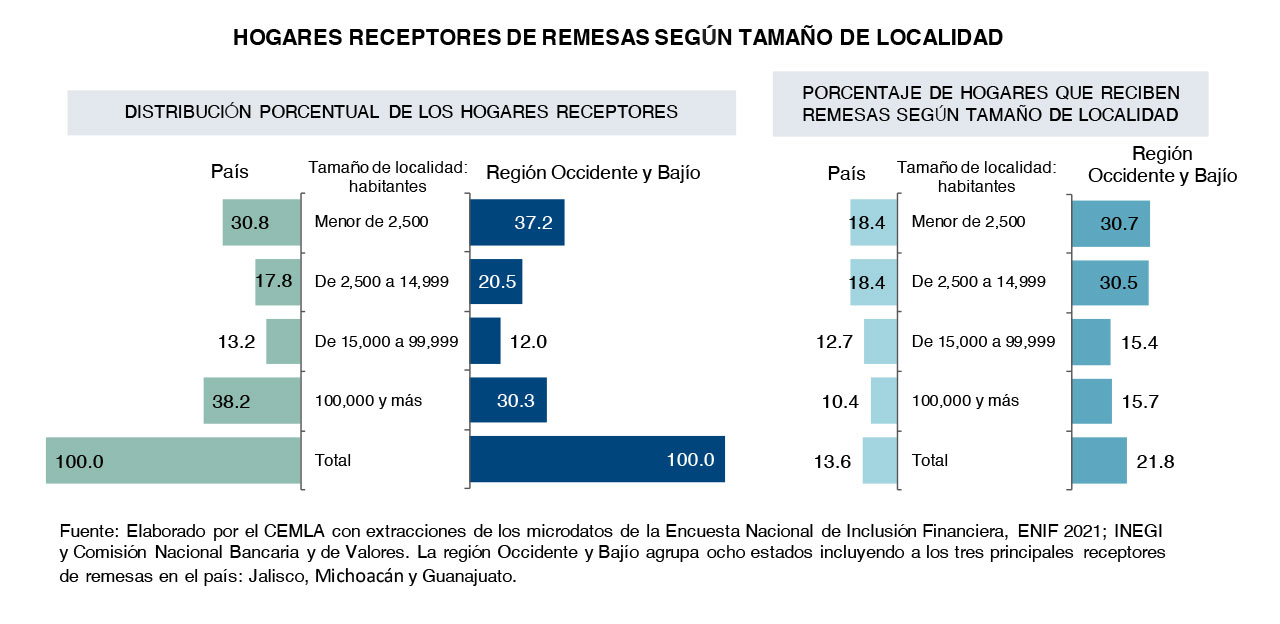

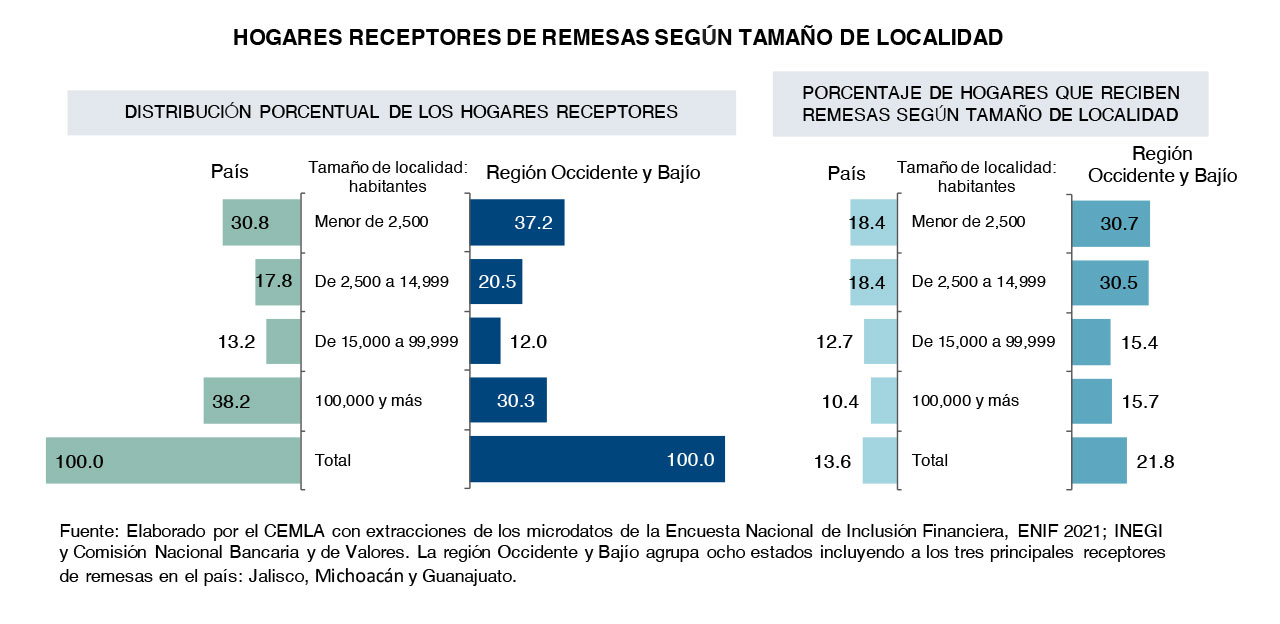

La red de pagadores a nivel de municipios y de pequeñas localidades todavía tiene mucho margen para ampliarse. Los resultados de la ENIF 2021 indican que el 30.8% de los hogares receptores de remesas se ubican en localidades de menos de 2,500 personas y un 17.8% adicional en localidades de 2,500 personas a menos de 14,999 personas. Así, como muestra la gráfica, el 48.6 % de los hogares receptores habitan en pequeñas localidades, pero no todas ellas cuentan con pagadores. En el caso de la región Occidente y Bajío que agrupa a ocho estados y a los tres principales receptores de remesas (Jalisco, Michoacán y Guanajuato), el 57.7% de los hogares receptores se localizan en comunidades de menos de 15 mil habitantes y muchas de ellas no cuentan con pagadores de esos recursos.

El tema de que en las cifras de remesas pueda haber lavado de dinero, sólo se ha planteado en México y no en los otros principales países receptores de América Latina y el Caribe.

El estudio de BBVA presenta cifras sobre lo costoso que resulta para los receptores de remesas que no haya pagadores en la localidad en que habitan. Asimismo, los resultados no publicados de una encuesta recabada por el Centro de Estudios Monetarios Latinoamericanos (CEMLA) en abril de 2022, en la comunidad de Las Tortugas del municipio de Puruándiro en Michoacán, también muestran que en las pequeñas localidades la ausencia de pagadores implica costos económicos y no económicos significativos para cobrar la remesa.

En esa pequeña localidad el 60% de los hogares reciben remesas, pero tienen que trasladarse a otra para cobrarlas. Al preguntarle a los receptores si hay algún problema para cobrar la remesa, el 57% de ellos señaló inseguridad al salir del poblado, 37% que incurrían en gastos de traslado, 24% en tiempo de traslado, 23% se quejó de la distancia del pagador, etc. No deja de ser extraño que el avance de la industria de remesas de ampliar la red de pagadores en beneficio de los receptores de esos recursos conduzca a que algunos analistas hagan mediciones dudosas de lavado de dinero.

De acuerdo con estudios del CEMLA en 2022, el porcentaje de la masa salarial obtenida en Estados Unidos por los trabajadores mexicanos inmigrantes que se envió a México como remesas resultó de 17.5%. Dicho porcentaje se ubica muy por debajo de lo que los migrantes hondureños y guatemaltecos en Estados Unidos envían a sus países de origen. De hecho, en el caso de los migrantes guatemaltecos el porcentaje del ingreso enviado como remesas es cercano a 40%.

COMENTARIOS FINALES

No hay estadísticas económicas que sean perfectas y la de remesas que elabora Banxico no lo son, pero sí son de excelente calidad, rigor y cobertura. En 2022, el 99.2% del ingreso por remesas se midió a partir de registros administrativos de las transacciones que realizaron las entidades participantes en la industria de remesas. Podría decirse que cada mes tales entidades son censadas por el Banco de México al entregarle los reportes de sus transacciones.

Son pocas las otras estadísticas económicas que se generan con registros administrativos, destacando entre ellas los puestos de trabajo afiliados al IMSS, captación y financiamiento, agregados monetarios, la balanza comercial, reservas internacionales, etc. La mayoría de las estadísticas económicas en México se elaboran a partir de encuestas que tienen un cierto grado de imprecisión y que seguramente incluyen algunas transacciones irregulares.

A partir de encuestas se mide el PIB, el IGAE, la inversión fija bruta, el consumo privado, la tasa de desempleo, las ventas al mayoreo y menudeo e incluso la inversión extranjera directa. Los controles aplicados a las transacciones de remesas implican que las transacciones irregulares en remesas sean casos muy raros.

Por último, un aspecto que ningún analista en México que haya asociado envíos de remesas con lavado de dinero ha considerado, es por qué si existe esa vinculación ninguna autoridad financiera de Estados Unidos lo ha señalado. Sería sumamente difícil que si las autoridades financieras de ese país identificaran lavado de dinero en remesas a México no hubiera a la fecha alguna filtración al respecto. La estrategia anunciada el 11 y el 14 de abril del presente año por el gobierno norteamericano para combatir las cadenas de oferta y el tráfico ilícito de fentanilo, así como el lavado de dinero, lo que incluye acciones del Tesoro de Estados Unidos, no hicieron referencia a las remesas enviadas al exterior.

Director de Estadísticas Económicas y Coordinador del Foro de Remesas de América Latina y el Caribe del Centro de Estudios Monetarios Latinoamericanos (CEMLA).

Mail: jcervantes@cemla.org