Al comparar con las cifras preliminares de 2022 resulta en un crecimiento de 2.17%. Al restar los flujos extraordinarios de la fusión de Televisa y Univisión y la reestructura de Aeroméxico, el crecimiento sube a 26.89%, el mayor crecimiento de la inversión extranjera directa desde 2013. Sin embargo, al comparar con las cifras actualizadas (revisadas) de 2022, sin restar los flujos extraordinarios, la inversión muestra una contracción de 0.69% en 2023. Esto implica que, en términos prácticos, el flujo de inversión extranjera directa bajó en 2023, respecto a lo observado en 2022.

En cifras revisadas, el máximo histórico para la inversión extranjera directa ocurrió en 2013 con un total de 48,354.4 millones de dólares, año en que se aprobó la reforma energética.

Durante 2023, el 74% de la inversión extranjera directa estuvo explicada por reinversión de utilidades, alcanzando un máximo histórico y mostrando un crecimiento de 66.15% respecto a 2022. Por su parte, el 13% se explicó por cuentas entre compañías, creciendo 102.99% respecto al mismo periodo de 2022.

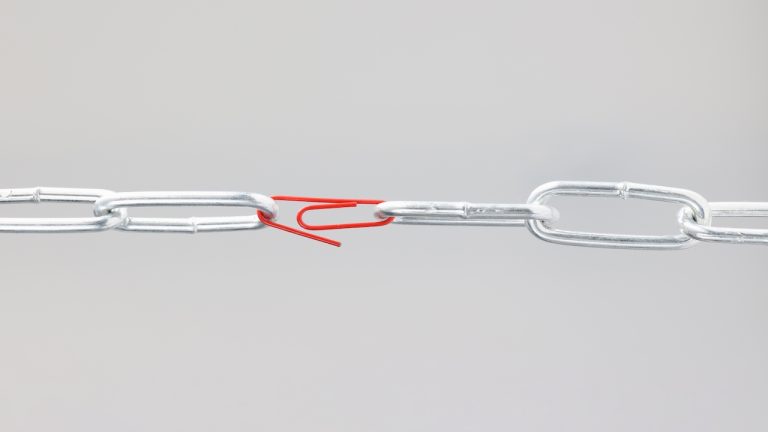

Finalmente, el 13% de la inversión recibida en el año fue por nuevas inversiones, cayendo 71.65% respecto a 2022. Estos datos revelan que las empresas extranjeras que están en México desean quedarse en el país, pero son pocas las empresas nuevas que están llegando. De hecho, la proporción de la inversión extranjera directa explicada por nuevas inversiones en 2023 (13%) fue la menor en registro La (serie inicia en 1963) y no se veía un flujo de nuevas inversiones tan bajo desde 2012.

Estos datos contrastan con lo que se dice sobre el nearshoring, la gran oportunidad global de relocalización de empresas que surgió por la guerra comercial entre Estados Unidos y China, así como por el incremento en los costos logísticos y tiempos de entrega en la pandemia.

La oportunidad de la relocalización de empresas es real, pero no ha sido palpable en México. China recibía hasta 2021 más de 300 mil millones de dólares anuales en inversión extranjera directa y en el tercer trimestre de 2023 enfrentó salidas de inversión, algo nunca visto. Esos flujos que ya no llegan a China representan el tamaño de la oportunidad del nearshoring.

Las inversiones están volando a otras partes del mundo, como Vietnam que, a pesar de estar geográficamente lejos de Estados Unidos, está aprovechando mejor que México la oportunidad. No por nada, Vietnam encabeza la lista de crecimiento del PIB respecto a los niveles pre pandemia dentro de las 45 economías más grandes del mundo, mientras que México se ubica en dicha lista en la posición 31.

Al contabilizar las nuevas inversiones extranjeras recibidas por México en los últimos años, destaca que solo se está aprovechando 7% de la oportunidad global del nearshoring. Por si fuera poco, la inversión está muy concentrada en unas cuantas entidades federativas y en pocas industrias. Esto provoca que el nearshoring sea considerado por algunos como una gran oportunidad para México y para otros como un mito que no va más allá de anuncios que no terminan de materializarse en inversiones reales.

Las inversiones están volando a otras partes del mundo, como Vietnam que, a pesar de estar geográficamente lejos de Estados Unidos, está aprovechando mejor que México la oportunidad.

Al contabilizar las nuevas inversiones extranjeras recibidas por México en los últimos años, destaca que solo se está aprovechando 7% de la oportunidad global del nearshoring. Esto provoca que el nearshoring sea considerado por algunos como una gran oportunidad para México y para otros como un mito.

En 2023, Ciudad de México recibió el 31% del total de la inversión extranjera directa, Sonora el 8%, Nuevo León el 7% y Jalisco el 6%. En conjunto estos cuatro estados recibieron más del 50% de la inversión nacional en 2023. Por industria, el 50% se dirigió a la manufactura y al interior, el 41% se concentró en fabricación de equipo de transporte, 14% en la fabricación de bebidas y tabaco, 13% en la industria metálica, 9% en la fabricación de equipo de cómputo, 8% en la industria química, 5% en la fabricación de equipo de generación de energía, 3% en la industria alimentaria y 3% en la fabricación de plástico y hule, englobando el 96% de la inversión extranjera directa en manufactura en el 2023.

Si México es el principal proveedor de bienes y servicios de Estados Unidos, la inversión extranjera directa debería estar creciendo a un mayor ritmo, más aún si hay empresas que se están relocalizando a otros países. Sin embargo, a México le ha faltado: promoción en el exterior, certidumbre en la política económica interna, infraestructura en energía eléctrica y agua, así como paquete de recibimiento para nuevas inversiones.

Con las condiciones propicias, México podría estar recibiendo flujos anuales de inversión extranjera directa de 55 mil millones de dólares. En lugar de esto, se celebra con bombo y platillo haber alcanzado 36 mil millones de dólares y se hace fiesta con un crecimiento calculado a partir de restar flujos de 2022 que, aunque fueron extraordinarios por su naturaleza, representaron inversión real en México.

Falta ahora quitar la salida de inversión extranjera directa que representará la venta de las centrales de Iberdrola, pero como de costumbre, seguramente se restará del análisis con la intención de mostrar un panorama más optimista de la llegada de inversión al país.

* Directora de Análisis Económico en Grupo Financiero BASE y profesora de Economía del Tec de Monterrey. Estudió la licenciatura en economía en la Universidad Autónoma de Nuevo León y la maestría y doctorado en finanzas en el EGADE del Tec de Monterrey. Colabora regularmente con medios de comunicación especializados. En el 2018 y 2020 fue nombrada por Forbes como una de las 100 mujeres más poderosas de México.

Linkedin: Gabriela Siller Pagaza

email: gsiller@bancobase.com

Las opiniones expresadas en este artículo son de exclusiva responsabilidad del autor y no representan la opinión del IMEF.

Suscríbete a IMEF News

Análisis y opinión de expertos en economía, finanzas y negocios para los tomadores de decisiones.