El mercado industrial inmobiliario en México cerró 2022 con récords históricos en la absorción bruta neta. Para el cierre de 2023 se esperan cifras de demanda similares a las del año pasado con un crecimiento sólo limitado por la escasez de oferta, principalmente en los mercados del norte. Esto se debe a la demanda por nearshoring que en 2022 ascendió a 1.54 millones de m2, un incremento de más del 100% respecto a 2021, mientras que de enero a marzo de 2023 se registró una demanda total de 164 mil m2 impulsada principalmente por el sector de electrónicos y electrodomésticos.

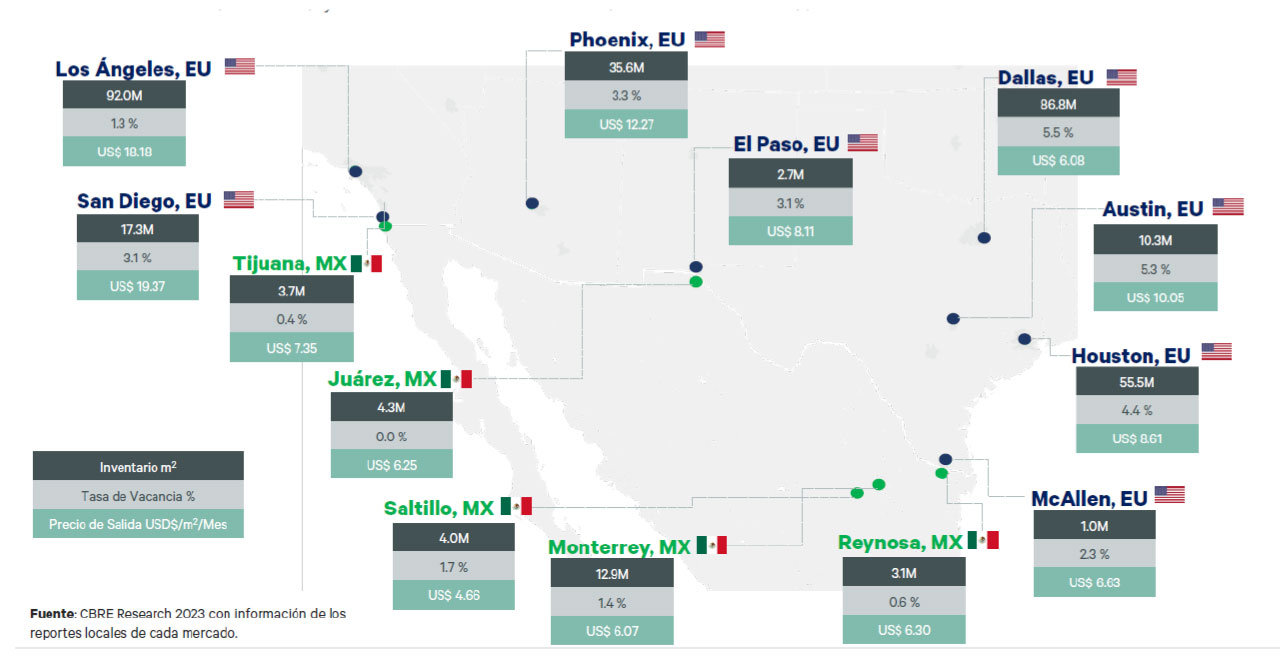

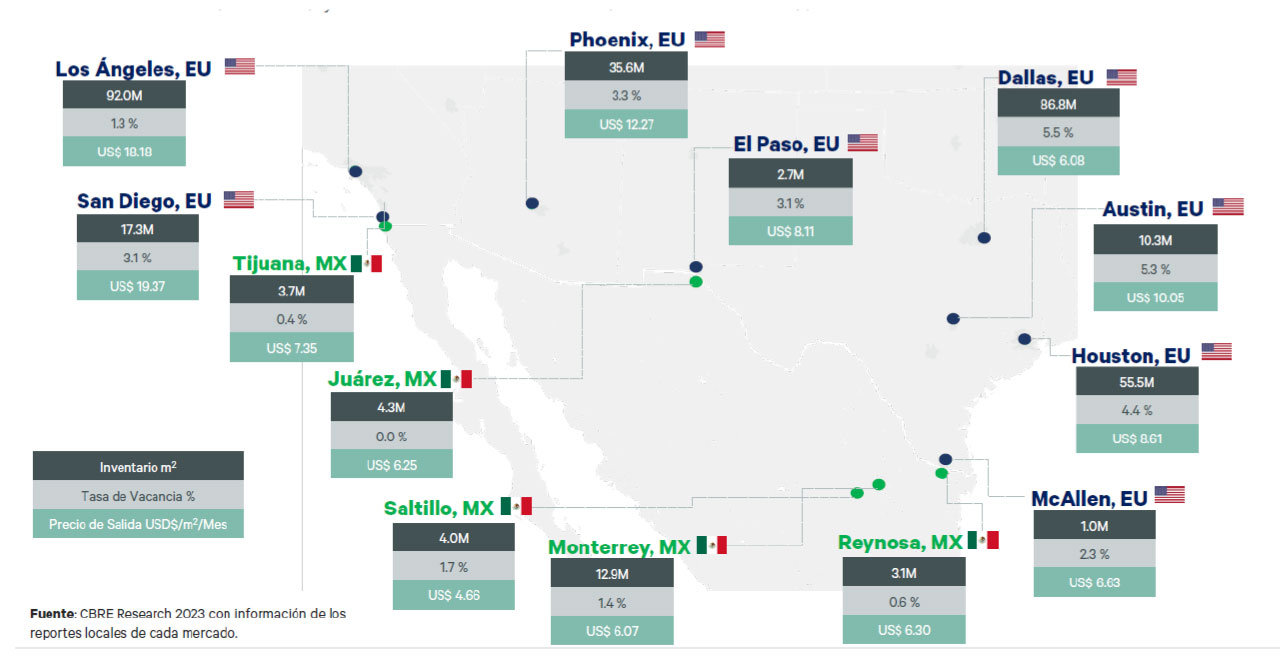

La razón de la demanda tiene que ver con el inventario, la tasa de vacancia y el precio. Así, por ejemplo, mientras que en Los Ángeles el costo al mes por m2 es de 18.18 dólares, en Tijuana es de 7.35; en Phoenix de 12.27 y en Monterrey de 6.07; en El Paso de 8.11 mientras que en Reynosa de 6.30; en Dallas 6.08 y en Saltillo de 4.66; en Houston de 8. 61 y en Ciudad Juárez de 4.66.

Respecto al inventario, Los Ángeles cuenta con 92.0 M de m2; San Diego, 17.3; Phoenix, 35.6; El Paso 2.7; Dallas, 86.8; Austin,10.3. Del lado mexicano Juárez tiene 4.3; Saltillo, 4.0; Monterrey, 12.9; y Reynosa, 3.1. Pero de esa cantidad de inventario sólo Dallas y Austin cuentan con una disponibilidad de espacio de 5.5 y 5.3%, respectivamente, las otras ciudades no alcanzan el 5%.

Por el lado de México, en Tijuana, Juárez y Reynosa la disponibilidad no alcanza el 1%; Saltillo y Monterrey cuentan con 1.4 y 1.7%, respectivamente, por lo que su capacidad prácticamente llegó al límite. Cabe mencionar que estos dos mercados han sido de los principales receptores de inversión en los últimos cinco años al comercializar el 27 y 16% de su mercado industrial inmobiliario.

Esta situación de falta de espacio en el norte indica que por el nearshoring comenzarán o seguirán desarrollándose las zonas centrales del país, como ya se puede ver en Guadalajara que registró la mayor demanda durante el primer trimestre de 2023 (1T23) con más de 77 mil m2 comercializados.

Inventario, tasa de vacancia y precio de renta de los principales mercados industriales en la franja norte de México (clase A) y sur de Estados Unidos (todas las clases) al 1T23.

¿CON VOCACIÓN DE INDUSTRIAL?

¿CON VOCACIÓN DE INDUSTRIAL?

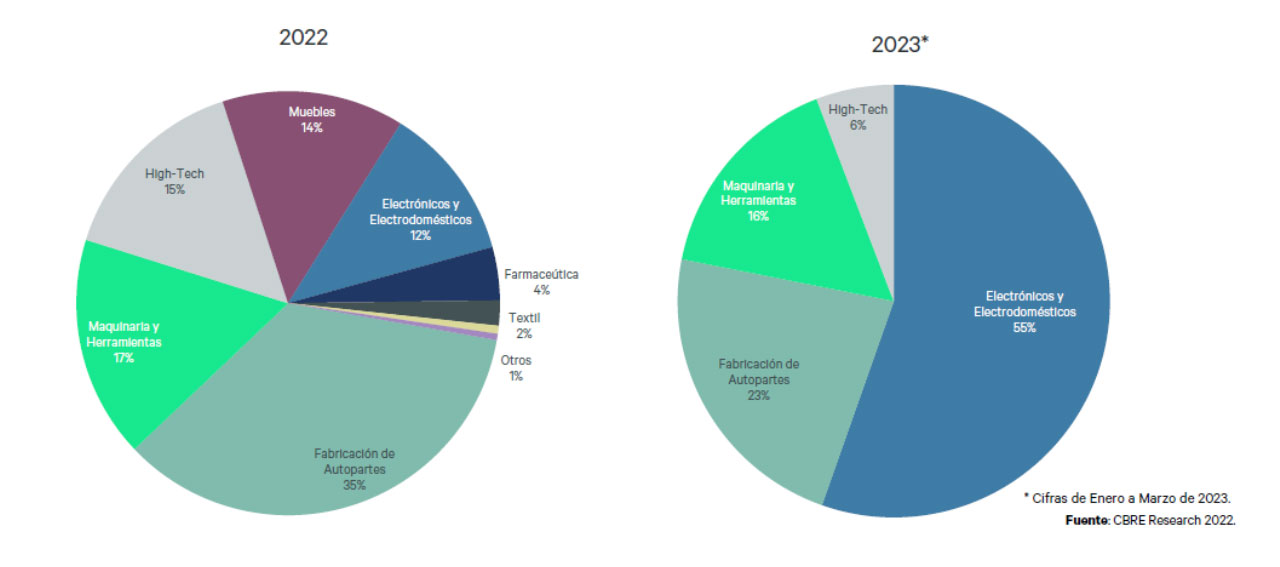

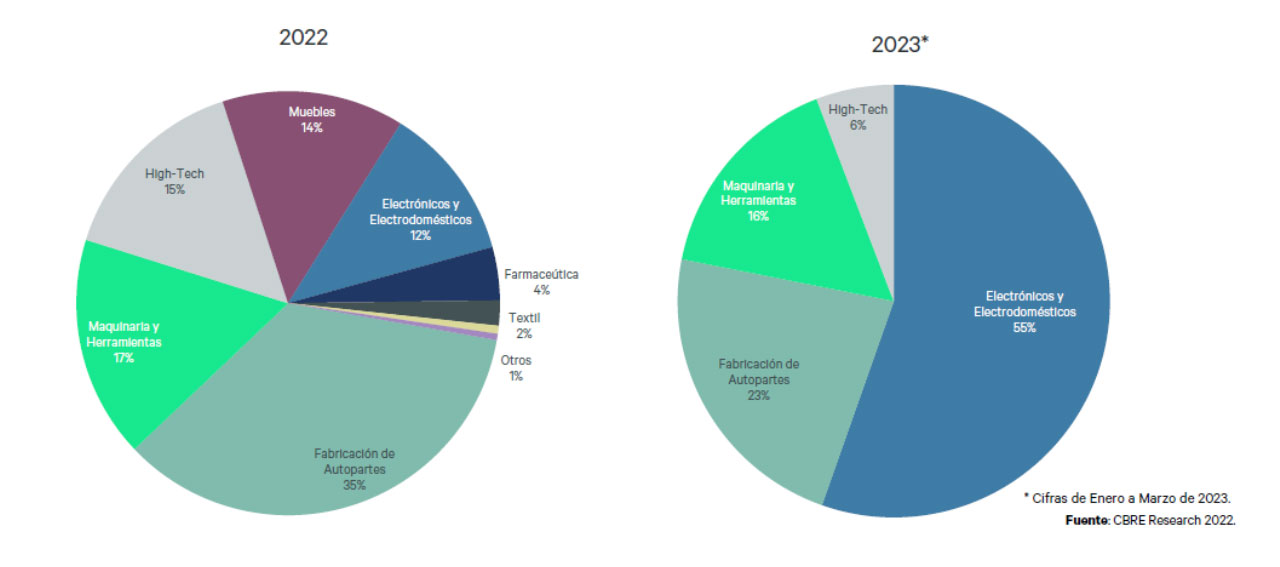

En el 1T23, el sector de electrónicos y electrodomésticos concentró la demanda por nearshoring en el país, este sector se posicionó como el principal motor de la demanda al representar el 55% del total nacional; en cambio, en 2022 la fabricación de autopartes lideró la demanda de espacio y se espera que continúe fuerte debido a la llegada de nuevas plantas para esta industria; en este segmento, en 2023 Aguascalientes es líder al dedicarse al cien por ciento a esta actividad. Otra ciudad con producción especifica es Guadalajara al avocarse totalmente a los electrodomésticos y aparatos electrónicos (chips).

En las siguientes gráficas se puede observar la participación por sector en las transacciones de nearshoring, lo que permite ver en cual sector se concentra la demanda; por ejemplo, electrónicos y electrodomésticos pasó de una demanda de 12% en 2022 a 55% al 1T23, en tanto que las industrias farmacéutica y textil no tuvieron movimiento.

De los totales de participación por sector en 2023, el 55% de las actividades en Monterrey se enfocan a la maquinaria de construcción; Saltillo registra el mismo porcentaje en la fabricación de electrodomésticos y aparatos electrónicos

El mercado industrial inmobiliario en México cerró 2022 con récords históricos en la absorción bruta neta. Para el cierre de 2023 se esperan cifras de demanda similares. Esto se debe a la demanda por nearshoring.

El mejoramiento de la integración logística y el desarrollo de infraestructura en México serán piezas clave para mantener la llegada de nuevas inversiones.

INVERSIÓN Y POSIBILIDADES

Al finalizar el 1T23 las inversiones provenientes de China representaron el 65% de la demanda total por naershoring en el país. En el acumulado de 2019 a 1T23 Estados Unidos registra 21%; Alemania, 9%; Japón, 5%; Corea del Sur, 5%; Taiwan, 4%, Canadá, 3%; Italia, 2% y Suecia, 2%.

Al finalizar el 1T23 México se posicionó como el principal socio comercial de Estados Unidos con un crecimiento del 31% en su intercambio comercial desde inicios de 2019. Se espera que él nearshoring continúe impulsando el comercio entre los dos países, y que factores como precio por metro cuadrado de renta de espacios inmobiliarios industriales y la integración logística fomente el desarrollo de inventario para atraer inversiones.

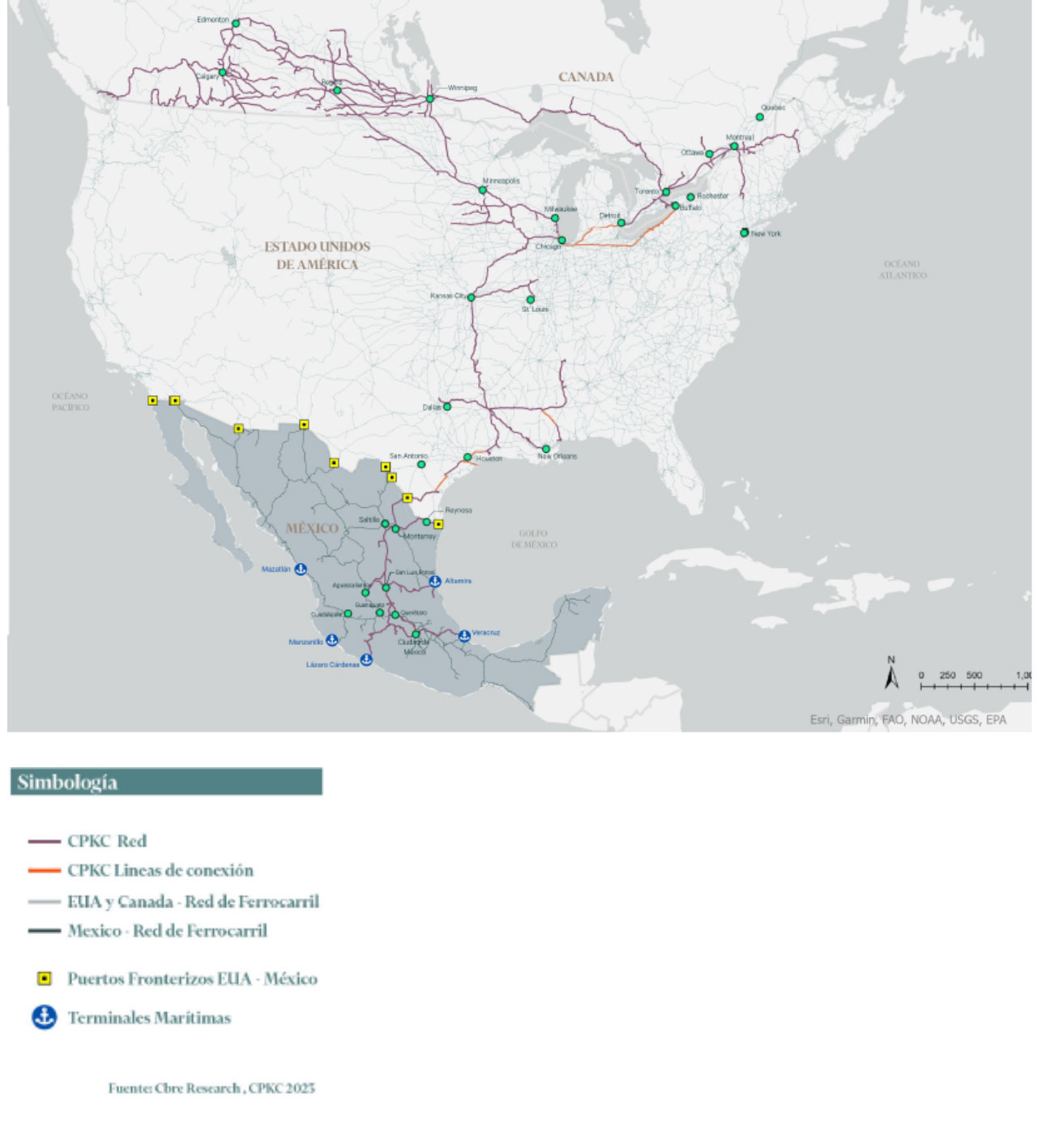

Aunque en el norte del país queda poco espacio disponible, las posibilidades de desarrollar infraestructura para albergar las actividades productivas en otras zonas del país es un factor atractivo. Para ello, el mejoramiento de la integración logística y el desarrollo de infraestructura en México serán piezas clave para mantener la llegada de nuevas inversiones. La nueva red ferroviaria Canadian Pacific Kansas City (CPKC) recién formalizada es un ejemplo de ello. Cuenta con 11 cruces fronterizos internacionales, más de 32,000 km de red ferroviaria y conexión a 22 puertos marítimos.

Logistica. Mapa de red CPKC