En los lugares turísticos mexicanos se vive

el mundo al revés. Los ingresos provenientes de turistas internacionales se han recortado en un 30% y esto incluye, sin limitaciones, desde el pago de un inmueble adquirido en tierras mexicanas hasta una simple propina (la cual representa parte importante de los ingresos) que será cambiada a pesos por el mesero de un restaurante.

Durante los últimos 20 Años, en

el mundo al revés, el dólar y su tendencia favorecía el manejo de ingresos de las empresas turísticas de dos formas: la actividad como tal y una utilidad virtual sobre el tipo de cambio. Al tener ingresos en dólares y gastos en pesos en un entorno “normal” con fluctuaciones, de alguna manera, esperadas, las empresas turísticas estaban en el mejor de los mundos.

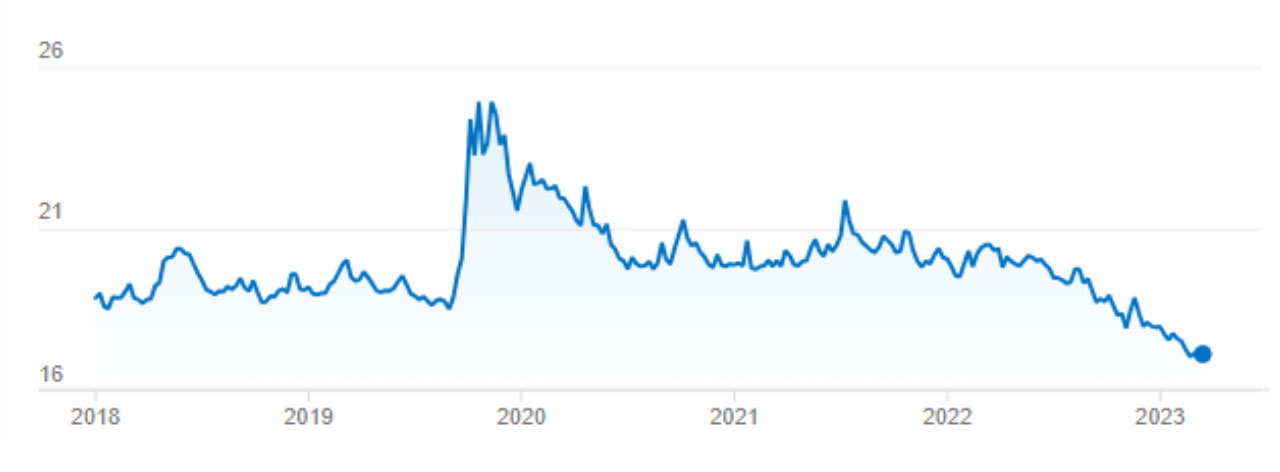

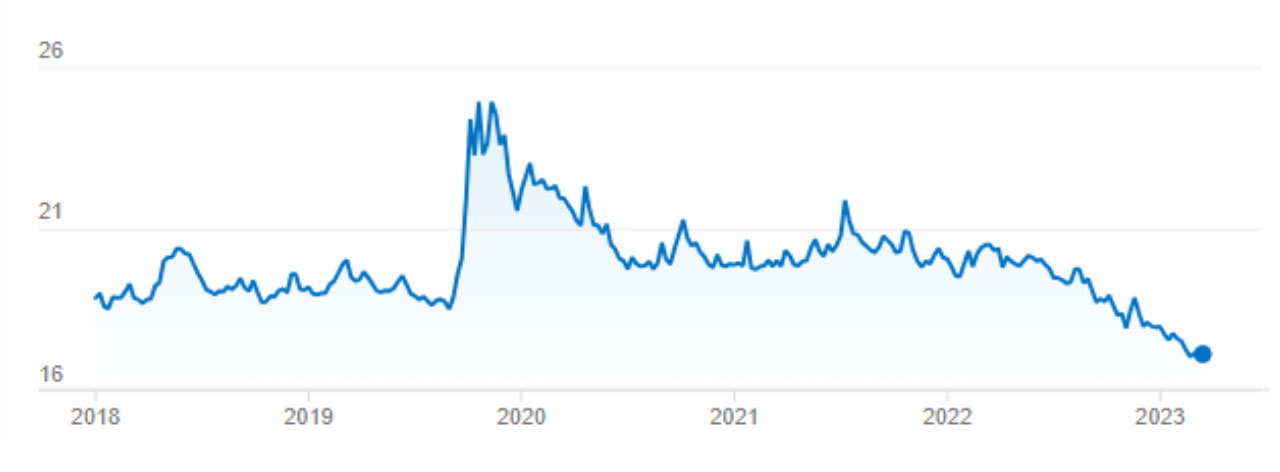

DESEMPEÑO DÓLARES A CINCO AÑOS

A partir de 2022 esta realidad se puso en contra considerando tres elementos: inflación, tasas de interés y tipo de cambio, las cuales han afectado en particular a las empresas hoteleras, restauranteras, de actividades turísticas y, de forma más fuerte, al desarrollo y construcción de inmuebles destinados a la inversión extranjera.

EN EL TURISMO TAMBIÉN HAY NEARSHORING

El

nearshoring en el turismo se refiere a la relocalización de inversión inmobiliaria por la adquisición de casas vacacionales (

second home) en tierras mexicanas por extranjeros, estas inversiones influyen directamente en el mercado inmobiliario de los destinos turísticos, concretamente de playa.

Podemos ver como ejemplos, Los Cabos, Baja California Sur, cuyo efecto de

nearshoring se ha dado después de la pandemia por las razones que conocemos: búsqueda de mejor calidad de vida, precios accesibles, mecanismo de inversión, conectividad y retiro anticipado de las personas que pueden desempeñar su trabajo en forma virtual (post pandemia).

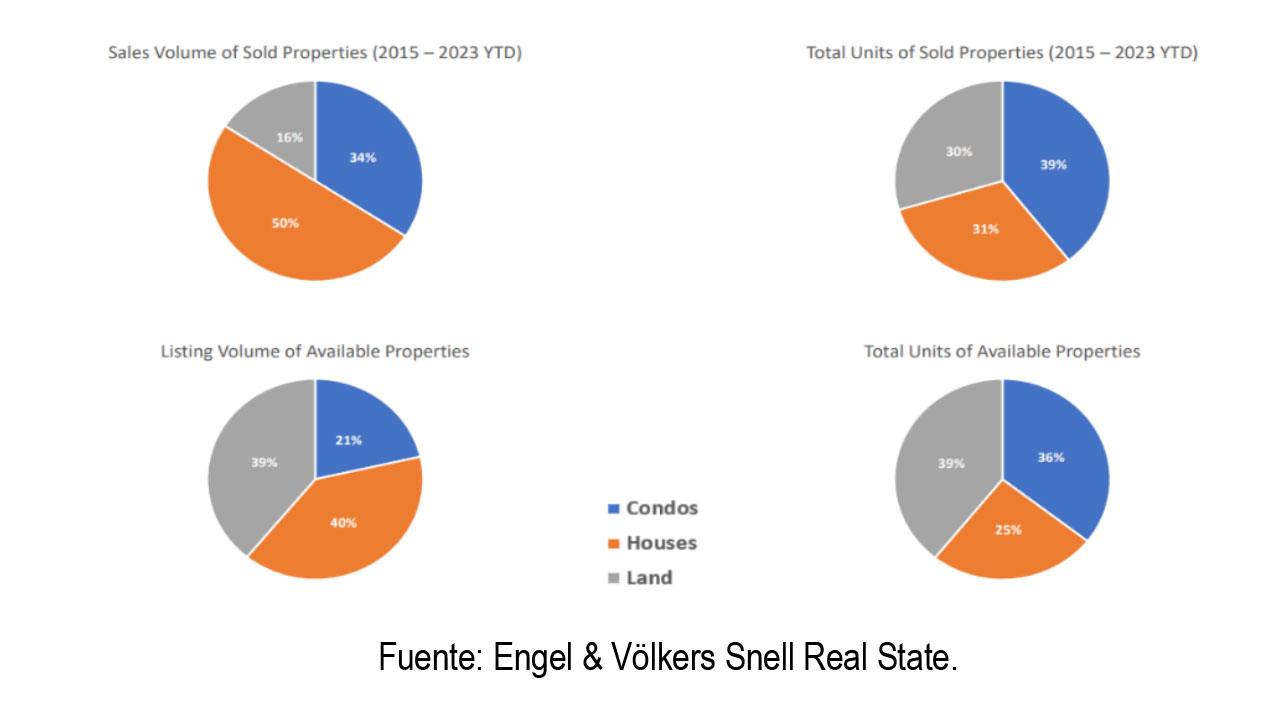

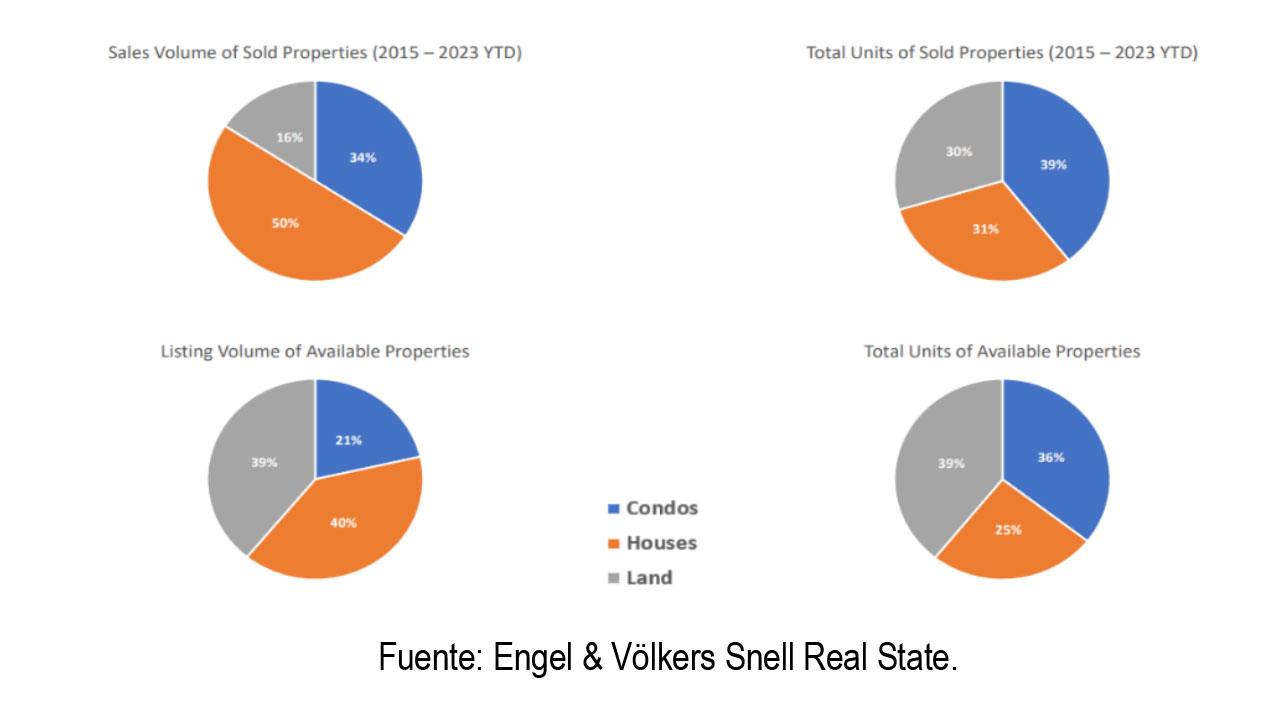

DISPONIBILIDAD EN BAJA CALIFORNIA SUR (volumen y unidades)

En el sector turístico básico (hospitalidad, actividades, gastronomía) el ajuste, por la apreciación del peso, se da en los precios para que se pueda subsanar un tipo de cambio desfavorable. Así, podemos visualizar el aumento de tarifa hotelera promedio que desemboca en una subida de precios generales en todas las actividades relacionadas.

En el tema inmobiliario el problema se presenta agravado, ya que las negociaciones en dólares se determinan con anterioridad y el precio no puede ser modificado porque se encuentra fijado dentro de contratos y el tiempo de construcción va a ser a mediano plazo, lo cual no permite ajustar un tipo de cambio o precio, como se puede hacer en la hospitalidad.

Además, las tasas de interés también juegan un papel crucial en este

mundo al revés. Cuando las tasas de interés son altas, los préstamos se vuelven más costosos para las empresas turísticas, lo que limita su capacidad para invertir en mejoras y expandir sus operaciones. Esto puede llevar a una disminución en la calidad de los servicios y una reducción en la competitividad de los destinos turísticos y en esta coyuntura a no aprovechar totalmente la opción de la relocalización.

SIN EMBARGO, HAY OPCIONES

En estas condiciones existen mecanismos para mitigar las pérdidas en el sector turístico e inmobiliario turístico, como son la contratación de derivados:

1. Contratos a plazo (Forwards). Acuerdos entre dos partes para comprar o vender una divisa a un tipo de cambio predeterminado en una fecha futura. Estos contratos se utilizan para cubrir el riesgo de cambio y garantizar un tipo de cambio fijo en el futuro.

2. Swaps de divisas (Currency Swaps). Acuerdos en los que dos partes intercambian cantidades equivalentes en diferentes monedas durante un período de tiempo acordado. Estos swaps se utilizan comúnmente para cubrir el riesgo cambiario a largo plazo.

3. Opciones de divisas (Currency Options). Otorgan al comprador el derecho, pero no la obligación, de comprar o vender una divisa a un precio determinado en una fecha futura. Estas opciones se utilizan para protegerse contra movimientos desfavorables en el tipo de cambio, al tiempo que permiten aprovechar movimientos favorables.

4. Futuros de divisas (Currency Futures). Contratos estandarizados que obligan a las partes a comprar o vender una cantidad específica de una divisa determinada a un precio y fecha futura predeterminados. Estos contratos se negocian en mercados organizados y son utilizados tanto para cobertura como para especulación.

INVERSIONES EN DOLARES VS. INVERSIONES EN PESOS

Muchas instituciones manejan inversiones en dólares, evidentemente las tasas estarán basadas en un interés en esa moneda, tomando en consideración la tasa de referencia SOFR (

Secure Overnight Financing Rate) que es variable y que reemplazó a la LIBOR (

London Interbank Offered Rate). Como referencia tenemos que en junio de 2023 la SOFR está 5.05% anual, mientras que la tasa de referencia en pesos, TIIE, está en 11.25%.

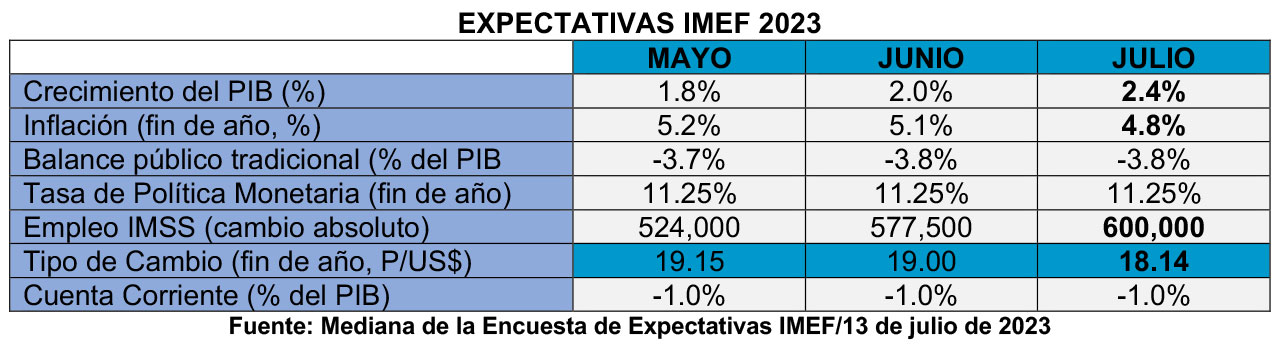

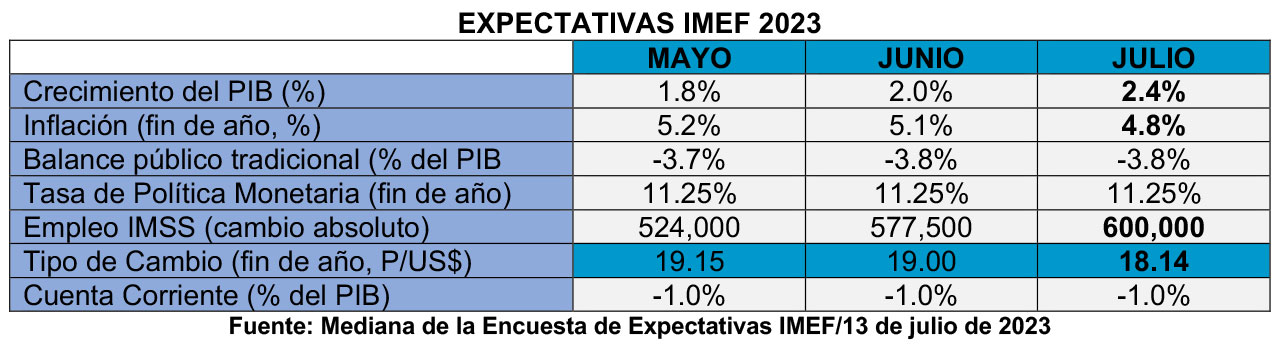

Por lo tanto, si se invierte en dólares, la tasa será menor, y se debe considerar la expectativa del tipo de cambio que podría ir hacia arriba, de acuerdo con las perspectivas IMEF.

Para realizar una inversión en dólares, se necesita tomar en cuenta la tasa y el plazo, el tipo de cambio esperado o proyectado, además de la necesidad del dinero y considerar que, probablemente, en la fecha esperada el tipo de cambio haya variado.

Para la protección del tipo de cambio, cuando se trata de empresas y de negocios que reciben dólares y que tienen su presupuesto de gastos parcial o total en pesos, en tiempos de incertidumbre y volatilidad, las instituciones financieras ofrecen derivados de cobertura de tipo de cambio, como los mencionados, además de la inversión en dólares y la obtención de un crédito en pesos con la garantía de la inversión (

back to back dólares-pesos), lo cual es una interesante forma de preservar el valor de los dólares, también en un tema especulativo, esperando una recuperación cambiaria.

ALTERNATIVAS EN LA INCERTIDUMBRE

En el caso de la construcción y venta de inmuebles, sabemos que el hecho de vender los inmuebles en dólares y tener una volatilidad durante el periodo de construcción acerca a los constructores y desarrolladores a la incertidumbre e incluso a disminución de los ingresos esperados, así como al aumento en el gasto de construcción con volatilidad en los materiales. Para estas situaciones se pueden mencionar algunas alternativas como:

1. Fijar tipo de cambio antes de los precios, establecer las proyecciones en pesos y realizar evaluaciones técnicas permanentes para actualizar precios en base a inflación, tipo de cambio, inversión, etc.

2. Contratar un derivado de cobertura de tipo de cambio conveniente para el desarrollador o constructor.

3. Mantener los depósitos en dólares (preservar valor si se espera una subida) y obtener créditos en pesos con garantía de las inversiones en dólares. Las tasas en pesos de este tipo de inversiones más los intereses deberían por lo menos igualar la expectativa de tipo de cambio.

4. Determinar el retorno de la inversión en diferentes escenarios en dólares y pesos vs el precio de construcción.

En resumen,

el mundo al revés que se vive en el turismo con relación al tipo de cambio y las tasas de interés presenta desafíos significativos para los actores involucrados. La fluctuación del tipo de cambio y las tasas de interés pueden afectar tanto la demanda como la competitividad del sector. Sin embargo, con la información adecuada y una gestión estratégica, es posible superar estos obstáculos y aprovechar al máximo el potencial del turismo como motor económico.

Directora Zonal BCS Banca Mifel / Presidenta IMEF BCS.