El 13 de marzo se publicaron los resultados de la

Encuesta Nacional de Inclusión Financiera (ENIF) 2024, realizada por el Instituto Nacional de Estadística y Geografía y la Comisión Nacional Bancaria y de Valores con el objetivo generar información estadística e indicadores oficiales a nivel nacional y regional sobre el acceso y uso de los servicios financieros para conocer el avance en inclusión financiera en México.

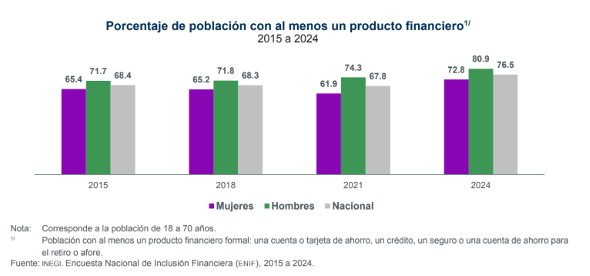

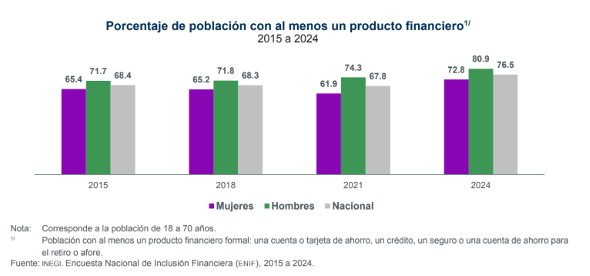

En términos generales, la ENIF presenta buenas noticias en cuanto al avance sobre la inclusión financiera. Bajo casi todos los productos financieros considerados, se estima un aumento en la penetración de 2021 a 2024 en cuentas de ahorro, créditos, seguros y Afores. No obstante, debe quedar claro que el mayor avance se observó en las tarjetas de débito, principalmente asociadas a la distribución de los apoyos gubernamentales: pensiones no contributivas, becas, etc.

Otra buena noticia palpable en lo que se refiere al uso de mecanismos digitales para los asuntos financieros, es que,

los usuarios de servicios financieros hacen ahora más pagos con tarjetas y transferencias bancarias aunque el uso del efectivo sigue siendo mayoritario. Asimismo,

la gestión de las cuentas por medio de las aplicaciones móviles es destacable.

Sin embargo,

a pesar de los avances, la ENIF 2024 señala que todavía quedan muchos aspectos por atender, ya que

persisten brechas en la inclusión financiera entre diferentes grupos poblacionales y regiones, lo que sugiere la necesidad de políticas focalizadas. Además, el aumento en el uso de servicios financieros digitales presenta oportunidades para una mayor inclusión, pero también desafíos en términos de educación financiera y acceso a tecnología.

La

ENIF 2024 refleja un panorama de mejora general en la inclusión financiera en México, con avances significativos en el uso de productos y servicios financieros, especialmente en el ámbito digital, pero también señalan

áreas de oportunidad para seguir promoviendo un acceso más equitativo y amplio a los servicios financieros en todo el país.

AVANCES DE LA PONENCIA IMEF 2025

ACCIÓN FOCALIZADA: INCLUSIÓN FINANCIERA PARA JÓVENES

La

Ponencia IMEF 2025 Educación Financiera e Inclusión como elementos para el Desarrollo Económico va sumando pasos para llegar a la Convención IMEF que este año será internacional. Uno de los capítulos que la conformaran será

“Los nuevos instrumentos financieros: Realidad o ficción. (Mecanismo de inclusión para jóvenes. Lo que está llamando la atención de las nuevas generaciones)” del cual se da cuenta en este espacio.

Con la autoría de Eduardo Rodríguez y Sofia Gamboa, el capítulo aborda diversos temas clave, comenzando con cómo los

nuevos instrumentos financieros, destacando su definición, relevancia e importancia de estos instrumentos en la inclusión financiera de los jóvenes.

También exploran el

contexto internacional y nacional, comparando iniciativas de inclusión financiera en Estados Unidos y México, así como su relevancia para las futuras generaciones. Los autores parten del análisis de impacto de la formación del Grupo de Trabajo en Mercado para Activos Digitales en Estados Unidos.

El capítulo discute la

evolución y crecimiento de la economía digital y los avances para fomentar la inclusión financiera. Se presentan datos con relación al crecimiento del blockchain y la inteligencia artificial, así como su adopción global, proyecciones en números de usuarios y valor de mercado de los activos digitales y cómo

la economía digital juega un rol central en la democratización de los mercados de capital y la inclusión financiera de los jóvenes.

Eduardo Rodríguez y Sofía Gamboa abordan las brechas en la regulación de criptoactivos en México, destacando la

necesidad de alinear el marco regulatorio mexicano con el americano, británico y europeo, haciendo referencia al capítulo sobre regulación de criptoactivos del libro «Normatividad Bancaria 2025. Análisis y perspectivas de una Industria en disrupción» en el que participa Eduardo Rodríguez, y que en mayo de este año estará disponible.

Además, se presentan iniciativas conjuntas y el desarrollo de un

Playbook Digital para facilitar la integración activos digitales en México y se revisa la reforma fintech, subrayando la importancia de la

tokenización del crowdfunding y sus beneficios para reducir costos y democratizar el acceso al capital.

También se discute el

impacto macroeconómico de la inclusión financiera, cómo la digitalización es una herramienta central para la expansión económica sustentable en términos del PIB y para mejorar la competitividad a nivel global, así como la relevancia de las herramientas tecnológicas en la calidad de vida de los ciudadanos, especialmente de los jóvenes.

Finalmente se presentan

ejemplos de éxito en otros países y lecciones para México. Se proponen medidas que podrían servirle al gobierno mexicano para facilitar el acceso a productos y servicios financieros, incrementar los pagos digitales, fortalecer la infraestructura financiera, desarrollar competencias económico-financieras, proteger a los consumidores financieros e incluir a grupos marginados.

En conclusión, el capítulo resalta la

importancia de integrar una estrategia digital para la inclusión financiera para asegurar el desarrollo económico y capitalizar las oportunidades para México dentro de la economía digital global, subrayando el papel del Comité Técnico Nacional de Transformación y economía digital IMEF para impulsar estas iniciativas.

Sobre los autores de este capítulo:

Eduardo Rodríguez es experto en mercados de capitales, marcos globales regulatorios y tecnologías aplicadas. Cuenta con amplia experiencia en la implementación de tecnologías emergentes y la adaptación a marcos regulatorios internacionales.

Sofía Gamboa es una reconocida analista en el sector fintech especializada en el ecosistema fintech en Latinoamérica y México, el impacto macroeconómico nacional con referencia regional y el marco regulatorio de México y Latinoamérica.

Las opiniones expresadas en este artículo son de exclusiva responsabilidad del autor y no representan la opinión del IMEF.