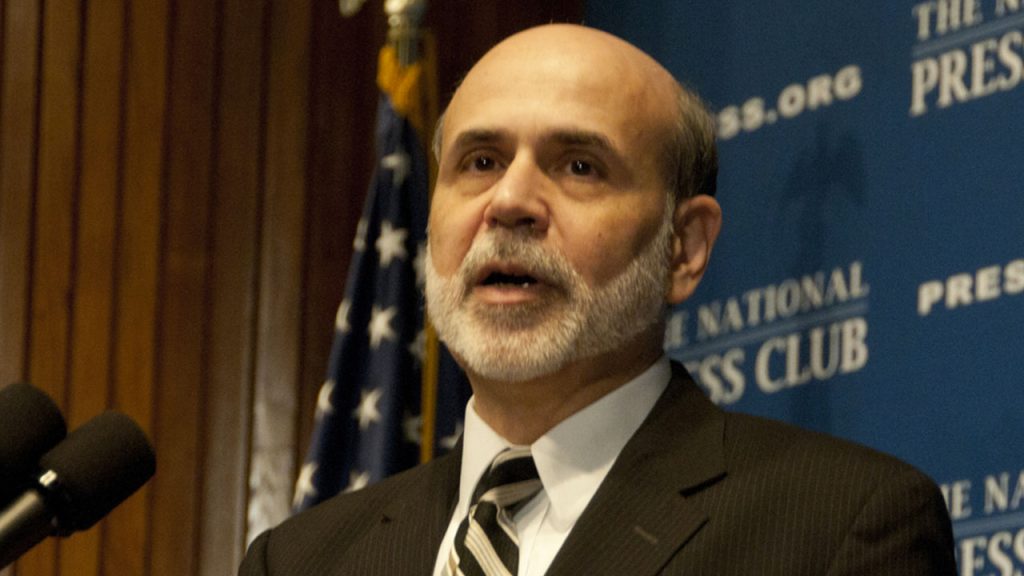

Cuando se anunció este premio, justo me encontraba terminando de leer su último libro: 21st Century Monetary Policy. Fiel a su estilo como historiador económico, ese libro es un repaso analítico desde la Gran Inflación de 1979 hasta la actuación de la Reserva Federal (FED) durante la pandemia del Covid-19. Los capítulos que describen la Gran Crisis de 2008-2009 tienen desde luego una gran dosis de apología sobre sus decisiones como presidente del FED en ese momento, aunque también con un lente de retrospectiva, reconoce algunos errores.

Profesor en la Universidad de Princeton por muchos años, estudió profusamente las razones de la Gran Depresión y la crisis financiera del inicio de los años 30’s. El Comité del Premio explicó que esos estudios lo hicieron acreedor del Nobel. Sus diversos ensayos desataron una controversia en su momento, pues contradecían lo que la monumental obra de Milton Friedman y Anna Schwartz, (A Monetary History of the United States, 1867-1960, publicada en 1963), propuso como causa de la Gran Depresión: las acciones del FED. Bernanke en cambio, más que enfatizar el rol del banco central, se centró en la responsabilidad de la banca privada y las instituciones financieras.

Muchos han criticado este otorgamiento del Nobel debido al polémico papel que Bernanke desempeñó en la Gran Crisis de 2008-2009. Pero hay que separar sus investigaciones sobre la historia de la Gran Depresión, motivo del premio, de su responsabilidad como presidente del FED durante la crisis.

Sobre esto último, se le reclaman varias decisiones: no haber reconocido el problema del riesgo moral al rescatar a Bearn Sterns en marzo de 2008, como sí lo hizo en septiembre al dejar que Lehman Bros. quebrara; haber autorizado el rescate de la aseguradora AIG, a pesar de los consejos en contra; haber favorecido el rescate a las compañías automotrices; y finalmente la extraordinaria expansión monetaria a través de las fases del Quantitative Easing (relajación cuantitativa) que llevaron a las tasas de interés prácticamente a cero. Con ello, el FED plantó la semilla de presiones inflacionarias futuras. Se le responsabiliza también por haber pospuesto demasiado el ciclo de aumentos de tasas de interés, algo que su sucesora Yellen también pospuso.

El Economista. Ver más…

Economista egresado del ITAM. Cuenta con Maestría y estudios de doctorado en teoría y política monetaria, y finanzas y comercio internacionales. Columnista de El Economista. Ha sido asesor de la Junta de Gobierno del Banxico, Director de Vinculación Institucional, Director de Relaciones Externas y Coordinador de la Oficina del Gobernador, Gerente de Relaciones Externas, Gerente de Análisis Macrofinanciero, Subgerente de Análisis Macroeconómico, Subgerente de Economía Internacional y Analista.

Twitter: @frubli

Este artículo se publicó originalmente el 18 de octubre en

El Economista.